怡和嘉业IPO疑点重重,透露了疫情下的呼吸机市场乱象

记者 | 李科文

编辑 | 谢欣

近日,怡和嘉业递交了深交所对其IPO第三次问询的回复。在怡和嘉业本轮IPO中,深交所的关注重点始终聚焦在其业绩的可持续性、与瑞思迈的专利纠纷、经销模式与贸易商交易异样、以及IPO募集资金必要性等问题上。

其中,深交所问询中最主要的是关于怡和嘉业募投项目的资金必要性及合理性。招股书显示,怡和嘉业募集7.38亿元建设三个项目和补充流动资金。

其中,本次IPO募集资金中计划2亿用于补充流动资金,但2020年末怡和嘉业资产负债率仅为18.64%。此外,怡和嘉业还有账面货币资金和理财产品余额2.18亿元和1.24亿元,并且于2020年进行了一次分红。因此,怡和嘉业本次IPO被质疑有“圈钱”的嫌疑。

此外值得注意的是,深交所的问询也揭开了疫情下的呼吸机市场乱象的一角。

业绩波动与专利隐患

怡和嘉业成立于2001年,主要产品包括呼吸健康领域医疗设备与耗材产品。本轮IPO其保荐机构为中国国际金融股份有限公司。

家用无创呼吸机及耗材产品是怡和嘉业主要的收入来源。招股书显示,报告期内合计占公司主营业务收入的比例分别为95.11%、96.31%、84.49%及79.90%。

不过从业绩来看,怡和嘉业的营收稳定性与持续性存在不确定性。据招股书,2018年怡和嘉业营收1.8亿,净利润为2497万;2019年的营收为2.5亿,净利润为3880万。期间,怡和嘉业的营收与净利润分别增长38%与55.38%,较为正常。

到了新冠疫情爆发的2020年,怡和嘉业营收激增至5.60亿元,同比增长117.29%;净利润为2.28亿元、扣除非经常性损益的净利润2.19亿元,同比分别增长487.23%、523.40%。

但在2021年,怡和嘉业却出现了增收不增利的现象。招股书披露,2021年怡和嘉业的营业收入为6.63亿,较去年同比增长18.20%;净利润利润为1.46亿,较去年同比下降36.07%。此外,其经营活动产生的现金流量净额大幅度下降,从2.67亿下降至1.04亿,较去年同比减少60.96%。

怡和嘉业解释,2021年度受市场需求变动影响,公司疫情相关产品毛利率有所下降且公司加大了产品销售推广力度,故综合毛利率有所下降,营业利润、利润总额、净利润及扣除非经常性损益后归属于母公司股东的净利润等指标亦有所下降。

此外,与瑞思迈的专利纠纷是怡和嘉业的业绩的不稳定因素。IPO说明书和问询函披露,从2013年起,怡和嘉业和其美国经销商3B公司,与瑞思迈发生多起专利诉讼等纠纷。

2013年5月至2016年4月,瑞思迈先后向美国南加州地区法院提起专利诉讼,向美国国际贸易委员会(ITC)提起337调查申请,在德国提起专利诉讼。2017年,双方签署全球和解书,以怡和嘉业为出口美国产品向瑞思迈支付专利使用费告终。期间,怡和嘉业支付了3659.72万元的专利诉讼费。

需要注意的是,怡合嘉业的所有核心硬件都是外采。据招股书,其申请的专利大多数均是软件算法。此外截至2021年前2季度,怡合嘉业研发投入占营业收入的比例仅为7.46%。

供应商与贸易商交易异样

怡和嘉业采用经销为主,直销为辅的销售模式进行销售。近两年来,怡和嘉业经销收入占主营业务收入的比例均超98%。具体到品牌销售模式来看,怡和嘉业主要有三种销售模式,即自主品牌模式、联合品牌模式及ODM模式销售(俗称贴牌生产)。

在回复深交所首轮问询时,怡和嘉业曾披露:2021年度,公司主营业务收入中自主品牌销售金额4.61亿元,占比为69.75%;联合品牌模式销售金额1.77亿元,占比为26.74%;ODM模式销售金额2322.42万元,占比为3.51%。

但在毛利率方面,怡和嘉业自主品牌模式与联合品牌模式的毛利率均呈大幅下降趋势。怡和嘉业披露,2021年自主品牌模式毛利率为49.57%,较去年同比下降36.82%;联合品牌模式毛利率为30.53%,较去年同比下降40.45;ODM模式销售毛利率为33.24%,较去年同比增加61.94%。

据招股书,怡和嘉业前五大经销客销售收入分别占当期营业收入的26.47%、29.95%、30.31%及28.13%。但公司仅与部分经销商签订长期合作协议,亦没有通过协议约束经销商专门销售本公司产品,这前五大经销商并非专门销售其产品,而是同时销售多家公司产品,且不少是同行产品。

需要注意的是,这前五大合作经销商刚成立不超半年就与怡和嘉业进行合作。如耗材与呼吸机销售的前五大客户之一土耳其ECE公司,成立于2014年4月,当年4月就与公司展开合作。怡和嘉业解释,此前与其前身已展开合作关系;在2018年-2021年前2季度医用产品销售前五大客户中,SARL Sebbene成立于2016年3月,当年6月就与公司开展合作,注册资本只有1万欧元;2018年-2019年医用产品销售前五大客户里,郑州仁和新兴医疗器械有限公司成立于2011年1月,2月就与公司合作,且其注册资本只有106万元;Bayard Medical于2017年1月成立,12月开展合作,注册资本更是只有1000欧元。

对此,怡和嘉业却未做更多披露解释。

此外,近三年怡和嘉业经销商总数变动幅度较大。从2019年的639家,增加至2020年的719家,再减少至2021年前两季度的540家,因此,怡合嘉业存在无法与经销商保持长期稳定合作关系的风险。

此外,招股书披露的财务数据还出现前后矛盾的情况。招股书显示,怡和嘉业2019年境外前五大客户中,Societe Monegasque D Appareil Respiratoire是位列第三,主要向怡和嘉业采购面罩836.82万元。

面罩属于怡和嘉业的耗材类产品。根据怡和嘉业统计的报告期内各期耗材销售前五大客户,2019年,Societe Monegasque D Appareil Respiratoire对怡和嘉业的采购金额为825.96万元,比前文的数据少10.86万元。

在供应商方面,怡和嘉业也存在与相似的异样。招股书显示,采购额超过10万的供应商中(各期采购额占比超过97%),刚成立不久(两年以内)的供应商与公司产生合作的共有8家。

此外,怡和嘉业主要供应商东莞市好仕康塑胶科技有限公司、深圳市科瑞康实业有限公司与公司存在关联关系。怡和嘉业子公司西安叶尼塞电子对东莞市好仕康塑胶科技有限公司持股50%,公司离任董事刘明宇担任深圳市科瑞康实业有限公司董事。

揭示呼吸机乱象

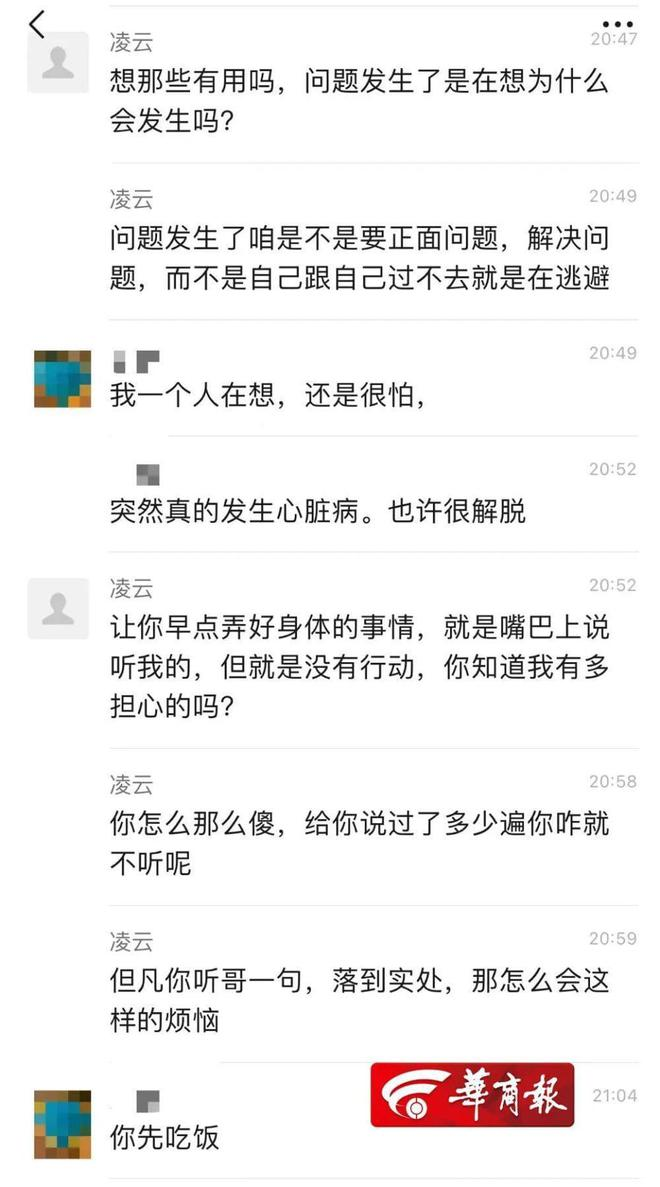

2020年新冠疫情爆发后,世界各地对呼吸机的市场需求强烈。呼吸机交易市场出现了不少乱象,各种骗局存在增加了买卖双方的信任成本,最终导致的是,卖家手中的货很难卖掉,而真正的买家也找不到合适的呼吸机货源。

据《财经》报道,甚至出现买家与卖家之间夹着10个中间商。由于大量中间人以及炒手的存在,呼吸机的价格一路飙涨。以最热的呼吸机类型包括VG70为例子,以往中标价格在15万元左右/台,而目前市场上的价格基本在30万元以上,更有夸张者报价达到了将近40万元。此外,还有不少买家因此被骗订金。

在回复深交所第二轮问询时,怡和嘉业披露了经销商的主要产品销售均价情况,正体现了在全球市场中呼吸机的定价差异巨大,也揭示了当时的呼吸机市场乱象一角。

怡和嘉业披露的数据显示,家用呼吸机在香港的售价达到5976.98元,而在土耳其的售价为851.65元,印度为1003.3元,在美国为1008.18元。在通气面罩方面,其在印度售价为57.28元,土耳其为66.71元,而在俄罗斯为216.61元,在香港则为199.89元。

此外,怡和嘉业家用无创呼吸机的毛利率大幅变动,也侧面反映当时情况。其中,双水平肺病呼吸机毛利率变动最大。招股书显示,2019年度怡和嘉业双水平肺病呼吸机平均售价为1651.71元,毛利率为55.92%;而到了2020年,双水平肺病呼吸机平均销售单价增长至3047.92元/台,毛利率为76.95%。

最后,值得一提的是,怡和嘉业曾存在涉嫌帮董监高偷逃税款的行为。在招股书中,怡和嘉业承认,2018年度至2020年度,公司曾存在将应付给部分董事、监事及高级管理人员的部分薪酬支付到其近亲属(友)的个人账户,即近亲属(友)替董监高代领部分薪酬。

怡和嘉业表示,2021年1-6月,经过规范,公司已不存在董监高薪酬由他人代领的情况,2020年11月已经全部终止了相关人员代领薪酬安排。2020年12月,公司上述涉及代领薪酬的董监高已经缴纳报告期内的代领薪酬涉及的个人所得税,涉税金额合计141.90万元。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/144511.html