锦纶纺织龙头,台华新材:布局 PA66 和再生 PA6 迎高成长

(报告出品方/分析师:民生证券 刘海荣)

1 台华新材:锦纶纺织龙头,业绩稳健增长

锦纶全产业链布局,行业领头企业。

自2021年成立起,公司一直深耕锦纶制造业务,同时也在逐渐向锦纶上下游产业链进行延伸,目前已形成锦纶纺丝、织造、染色及后整理一体的完整产业链。

公司专注于尼龙 6、尼龙 66 及尼龙环保再生系列产品及其他化纤产品的研发和生产,能够为全球客户定制、开发环保健康、户外运动、特种防护等多系列高档功能性面料。凭借多年的产品开发及质量优势,公司已与迪卡侬、安踏、森马、海澜之家、乔丹等国内外知名品牌建立了稳定的合作关系。

产品差异化布局,毛利率水平稳步提升。

公司主要产品为锦纶长丝、坯布和功能性成品面料。其中锦纶长丝是公司的主要产品,2018-2021 年收入占比均占首位,2021 年收入占比达到 43.28%。公司在做大做强锦纶织造业务的同时,也着力打造公司的差异化优势。

据公告,已投产的嘉华项目及在建的淮安新项目均在重点布局差异化产品的产能,这也使得公司产品结构得到了进一步的优化。2018-2021 年公司产品毛利率稳步提升,锦纶长丝的毛利率水平由 2018 年的 14.41% 上涨至 2021 年的 24.25%。

实际控制人为施秀幼、施清岛姐弟,员工激励充分。

截止到 2022Q1,公司董事长施清岛先生持有公司 6.65%的股权,公司控股股东福华环球由施清岛先生之妻冯建英和施清岛先生之姐施秀幼控股,而冯建英已将福华环球的投票权让渡给施清岛先生,所以施清岛合计控制公司股权 39.06%,控股比例相对较大,有利于公司的长期稳定。

此外,公司重视员工激励,2021 年公司顺利完成了对 105 位中高层管理人员的 639.9 万股限制性股票权激励计划授予工作,充分调动了员工的工作积极性。(报告来源:远瞻智库)

2 己二腈国产工艺突破,PA66 下游民用丝受益

2.1 锦纶民用纤维受益下游需求持续增长

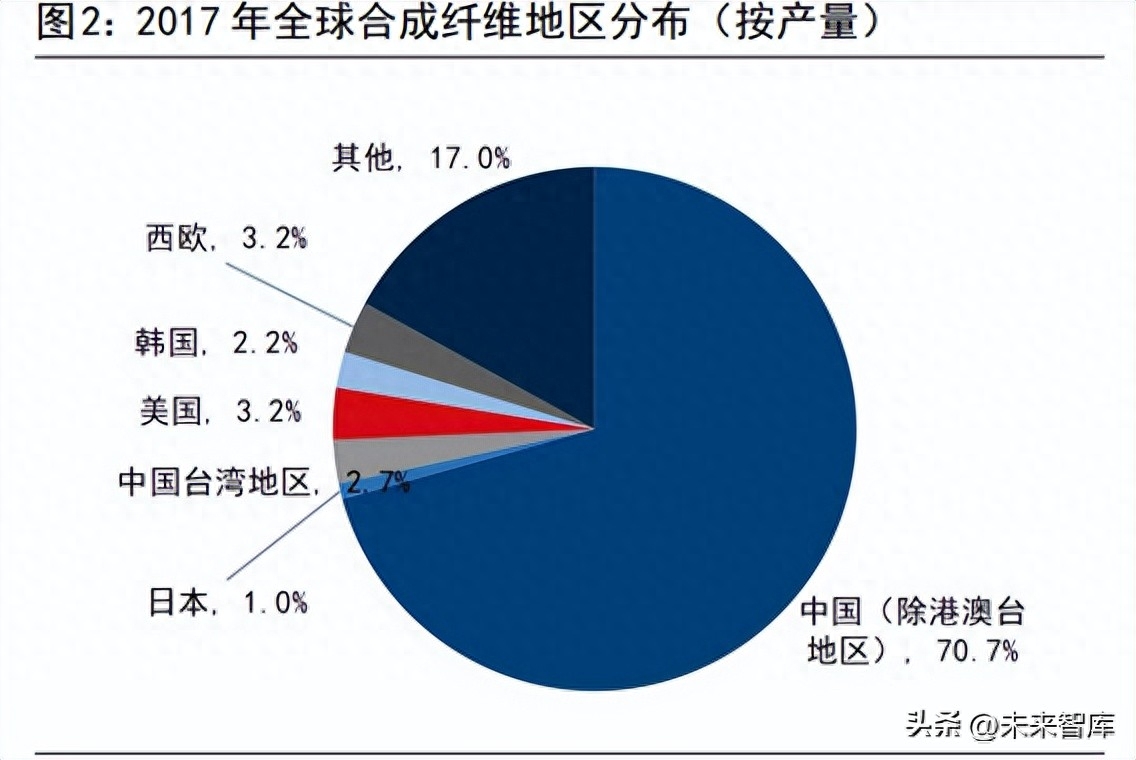

锦纶纤维化学名称为聚酰胺(PA),俗称尼龙,按照分子结构可以分为 PA6、 PA66、PA11、PA610 等。从全球生产角度来看,PA6 和 PA66 是最主要的锦纶纤维,产能、产量占比均达到 95%左右。

锦纶民用丝需求持续稳健增长。

与其他化学纤维相比,锦纶在强度和耐磨性、吸湿性等方面具有突出特点,因而锦纶面料在户外、运动、防寒、休闲服装等领域具有较大优势。

据华经产业研究院数据统计,2020 年中国及全球户外用品营收规模分别达到 1693.27 亿元、1599.54 亿美元,同比增速分别为 6.4%和 28.3%,预计到 2025 年,国内外户外运动市场年均增速均保持在 7%以上。

受益于下游市场的拉动,锦纶民用丝消费量也保持了较高的增长。

从国内消费量来看,2021 年锦纶长丝(民用用途)产量达到 335 万吨,同比增长 13%,2017-2021 年复合增速为 10%,成为同期所有合成纤维中增速仅次于氨纶的品种。

2.2 己二腈国产工艺突破,PA66 市场格局扭转在即

尼龙 66 是户外、运动、防寒、休闲等服饰领域的最佳选择。尼龙 66 又称 PA66,为半透明或不透明的乳白色结晶聚合物,一般是由己二酸和己二胺缩聚制成的。尼龙 66 的应用在服装市场上更为明显,尼龙 66 具备熔点较高且手感滑腻、弹性轻柔又不易变形,同时还具有良好的耐低温性能,因而尼龙 66 制成的服装可以满足消费者健身运动、户外出行绝大部分生活场景的需求,是户外、运动、防寒、休闲等服饰领域的最佳选择。

己二腈是生产尼龙 66 的关键原料,生产技术高度垄断。

己二胺是合成尼龙 66 的重要原料,占据一半的物料构成,而它又是由己二腈加氢后获得的,这决定了己二腈的价格波动将极大影响尼龙 66 的成本。在国产化工艺突破前,己二腈的生产技术尚处于高度垄断状态,一直被国际大厂控制,再加上不可抗力因素也经常使得国内己二腈生产受限,导致我国尼龙 66 行业规模长期受到约束。

丁二烯法是目前己二腈合成的主流技术。

目前全球生产己二腈的方法主要有三种,即丙烯腈 ( AN) 电解二聚法、己二酸(ADA)催化氨化法和丁二烯(BD)法。其中丁二烯法直接氯化法生产成本比己二酸催化氨化法低 40%,比丙烯腈二聚法低 20%,加之原材料价格低廉、反应条件温和,是目前三种技术里面最成熟的技术。但由于技术壁垒高,且要求配套原料氢氰酸生产装置,对初始投资与生产规模要求都比较高,目前全球仅有英威达和巴斯夫实现了大规模的工业化。

中国化学己二腈技术取得突破性进展,未来行业格局将迎来改变。

目前国内 PA66 市场产能较低,神马尼龙化工和上海英威达占比合计超过 70%,呈现典型的 寡头垄断特点。面对己二腈国外垄断的局面,国内很早就开始引进和研发己二腈的技术,但并不顺利,这也在一定程度上限制了其在下游民用丝领域的应用,占比仅有 13%。

直到 2019 年,中国化学旗下的天辰工程攻关团队成功研发“丁二烯法己二腈专有技术”,并积极建设 200 万吨尼龙新材料基地,国内才得以成功突破己二腈生产技术。该技术的突破有利于国内己二腈工艺的持续推进,也将有力改变未来国内尼龙 66 的行业竞争格局。

国内己二腈及 PA66 产能加速扩张,PA66 价格下降有望推动下游需求增长。

随着中国化学首次突破己二腈国产化生产技术,行业内其他企业也在着力布局己二腈和 PA66 的生产。据中国化工报数据统计,截止到 2022 年 2 月下旬,国内企业包括神马化工、华峰聚氨酯等己二腈(胺)和 PA66 在建拟建产能分别为 234.5 万吨和 530.25 万吨。

我们预计未来随以上项目逐步落地,将进一步降低尼龙 66 切片的生产成本,从而降低下游尼龙 66 纺丝领域的成本,更有利于尼龙民用纺丝领域的拓展。

尼龙 6 国产化历程再现,未来 PA66 需求有望持续增长。

过去尼龙 6 同样受制于上游原材料己内酰胺的供应,原料大量依靠进口,规模一直受限。随着己内酰胺国产化替代完成,国内己内酰胺、尼龙 6 的产能迅速扩张,尼龙 6 的价格也逐 渐下降。

具体来看,己内酰胺从 2011 年 54 万吨增长到 2020 年 353 万吨,对应的尼龙 6 聚合产能相应的从 2011 年的 194 万吨增长到 2020 年的 537 万吨,尼龙 6 的价格也从 2012 年的 2.9 万元下降到 2020 年的 2.2 万元。

我们认为尼龙 66 的国产化替代路径将类似于尼龙 6,也就意味着未来随着国内己二腈持续放量,将使得我国尼龙 66 产量不断扩张,产品价格进入到下行通道,有利于带动尼龙纺丝领域使用量的快速提升。

2.3 下游市场拉动需求,PA66 民用丝市场潜力较大

尼龙 66 比尼龙 6 综合性能更加优异,未来市场潜力较大。目前,国内民用服装尼龙 66 原料占比远低于欧洲等发达国家,受益于下游市场如瑜伽服、内衣、速干裤、皮肤衣、冲锋衣等的需求带动,以及上游己二腈国产化带来的 PA66 成本降低,尼龙 66 纺织面料细分领域未来发展潜力较大。

以主要下游应用瑜伽市场为例,据 36kr 援引自安全生产监督管理局的数据显示,中国瑜伽健身服饰的市场规模从 2013 年的 36 亿元增长至 2021 年的 141 亿元,年均复合增长率为 18.61%,预计到 2022 年,瑜伽服饰行业市场规模将达到 156 亿元。(报告来源:远瞻智库)

3 再生尼龙新趋势,新政利好行业发展

3.1 再生尼龙介绍

三大合成纤维材料中尼龙材料回收价值更大。随着全世界对于环保问题的关注度的提升,高分子材料和纤维的回收愈发受到关注。在三大合成纤维原料中,聚丙烯腈无法解聚,因而无法回收。除聚丙烯腈以外,聚酯与尼龙均可解聚,但因尼龙材料原料价格较高,因而回收价值更大。

目前物理回收是我国废旧尼龙纤维的主要回收方法。目前主流的尼龙回收方式有三种,分别为能量回收、物理回收和化学回收。

能量回收主要依靠焚烧的方式,但此方法增加了碳排放,会增加环境污染;物理法又可以分为初级机械回收和二级物理回收,两者之间的区别在于是否经过对废旧尼龙的分离及纯化,但即使是二级回收,方法中的每一轮循环都会造成尼龙降解,因此物理回收的次数是有限的;化学法涉及到尼龙的解聚,是一种可持续的回收模式。目前来看,物理回收仍是我国 废旧尼龙纤维的主要回收方式,而化学回收尚处于研究阶段。

3.2 头部企业示范+环保政策利好,再生尼龙市场空间大

头部企业不断推出再生尼龙产品,得到多重验证。

Aquafil 是全球最主要的尼龙生产商之一,该公司利用 4 年时间研发出了 Econyl 再生尼龙纱线,这种新型纱线原料 100%是由垃圾填埋场和海洋中提取的废物支撑,现已通过 LEED 认证(领先能源与环境认证),并在 1000 多个品牌中得到了彻底的测试;Nylstar 推出的 Meryl 纱线能够同时实现为市场行业提供高质量产品以及促进环境管理,其原料便是来自于英威达的再生尼龙 66,目前该纱线已通过全球再生标准(CRS)认证。

不仅如此,诸如美国杜邦公司、日本东丽公司等都针对再生尼龙进行研究并推出再生产品,致力于通过废物再生减少原料成本,来创造更大的价值。

纺织品新政策再加码,我国再生纤维市场空间较大。

我国是世界化纤生产与应用大国,2021 年化纤总产量为 6708.5 万吨,因此发展循环再利用的化学纤维是我国化纤产业实现可持续发展的重要途径。4 月 11 日,国家发展改革委等三部门联合发布的《关于加快推进废旧纺织品循环利用的实施意见》中提出,到 2025 年,废旧纺织品循环利用率达到 25%,废旧纺织品再生纤维产量达到 200 万吨;到 2030 年,废旧纺织品循环利用率达到 30%,废旧纺织品再生纤维产量达到 300 万吨。该政策重大利好国内再生纤维市场,未来几年国内再生纤维市场发展空间较 大。

3.3 公司紧抓行业机遇,提前布局可再生项目

公司是国内少数能够生产再生尼龙面料的企业。

公司以可持续发展为己任,重视绿色生产,2017 年公司回收锦纶纱线和面料通过全球纺织品回收标准 GRS 认 证,成为国内少数能生产循环再生锦纶面料的企业。

其中,具有代表性的产品有循环回收锦纶纱线及面料,该面料是以废弃纺织品及其制品为原料,利用物理-化学法回收技术制备而成的绿色纤维面料,真正实现了纤维—纤维的闭环循环,“让每一件纺织品生生不息”。

此外,在淮安新项目中,公司积极布局 10 万吨再生差别化锦纶丝年产能,淮安新项目为实现公司继续实施差异化布局、提前把握可再生尼龙市场机会奠定了坚实的基础。

4 产业一体化布局,新项目打开公司成长空间

4.1 全产业链布局优势,研发实力强劲

国内少有的全产业链化纤纺织企业。锦纶行业中只有少量实力较强的企业(以日资、台资企业为主),如日本东丽、福懋兴业以及公司等,成功建立了从纺丝、织造到染色、后整理完整的产业链。

完整的产业链优势能够实现各环节的资源共享,并且能够显著降低公司的运营及管理成本,从而提升公司的盈利能力。作为国内少数集锦纶纺丝、织造、染色及后整理全产业链化纤纺织企业,公司已经成为锦纶纺织面料细分领域的龙头公司。

产品研发实力行业领先,公司积极拓展新客户。

公司重视产品研发,已经建立了技术攻关和产学研一体化的技术创新体系,公司自主研发团队、研发设备覆盖公司业务的全产业链,同时公司的“产学研”合作优势也十分突出。公司 2021 年研发投入为 2.16 亿元,占营业收入比例为 5.07%。2018-2021 年公司研发投入稳步提升,2021 年研发投入较 2018 年提升达 201.53%。

4.2 业内首创化学法回收技术,新项目打开公司发展新空间

淮安新项目采用业内首创的万吨级以上化学法锦纶回收技术,打开公司发展新空间。基于国际高端再生尼龙材料行业前沿发展趋势,公司采用业内首创的万吨级以上化学法锦纶回收技术,积极推动淮安台华绿色多功能锦纶新材料一体化项目的建设,真正意义上实现了锦纶纤维高值化循环使用的闭环回收。

淮安新项目规划分四期建设,预计 2026 年之前建成。

该项目重点布局了再生差异化锦纶丝、PA66 差别化锦纶丝及 PA6 差别化聚合+锦纶丝,规划产能分别为 10 万吨、12 万吨和 20 万吨。该项目全面达产后,公司锦纶年总产能规模预计将达到约 60.5 万吨,将进一步扩大公司差异化产品竞争优势,同时提高公司整体的市场份额。

我们认为,随着公司项目的陆续投产,PA66 和再生锦纶将作为公司新的业务增长点,为公司打开长期发展的新空间。

5 盈利预测与估值

5.1 盈利预测假设与业务拆分

假设 1:受益于上游己二腈国产工艺的突破及下游市场的拉动,尼龙 66 民用丝领域将迎来快速增长。公司作为国内锦纶全产业链纺织企业的龙头,PA66 未来发展空间较大。

我们预计随着淮安一期项目于 23 年达产,公司 22-24 年收入将持续增加,其中 23 年收入增长将更为明显,毛利率则将保持相对稳定。22-24 年 PA66 的营收增速分别为 45%、98%、48%。

假设 2:公司拥有行业前沿的化学法锦纶回收工艺,并将其应用到淮安新项目以扩产再生锦纶产能。在国际大厂的持续验证及国内环保政策的持续收紧的背景下,公司再生尼龙产品即将迎来发展机遇。

考虑到淮安一期项目的扩产节奏,以及再生尼龙产品较低的原始产销水平,我们预计 22 年再生尼龙 6 收入仍将继续保持平稳增长,真正大幅的业绩增长将出现在 23 年及以后,毛利率水平则将保持相对稳定。22-24 年再生 PA6 的营收增速分别为 25%、180%、71%。

假设 3:公司锦纶坯布、锦纶成品面料与上游锦纶行业相关,预计收入将保持小幅增长,而毛利率将保持基本稳定。

假设 4:公司 PA6 业务受制于行业供需关系,我们预计未来收入将保持平稳增长,而毛利率保持基本稳定。

假设 5:公司涤纶坯布与涤纶成品面料并非为公司主营业务,预计收入及毛利率将保持基本稳定。

5.2 估值分析

可比公司:

可比公司方面,我们根据公司的业务模式,选择了同为下游民用丝纺织服装领域的伟星股份、同样采用类似全产业链生产的安利股份及与同为尼龙新材料生产与销售竞争领域的聚合顺作为台华新材的可比公司。可比公司现价(2022/6/23)对应 2022 年 PE 均值为 15X,台华新材 PE 为 21X,高于可比公司 PE 均值。

我们认为主要是因为公司未来 3 年归母净利润增速更高,台华新材 2022-2024 年年均利润增速为 37.70%,而可比公司伟星股份、安利股份、聚合顺未来三年年均利润增速分别为 20.69%、12.39%和 28.31%。

我们预计公司 2022-2024 年归母净利润分别为 5.57、8.16、10.57 亿元,EPS 分别为 0.64、0.94、1.22 元,现价(2022/6/23)对应 PE 分别为 21X、14X、11X。公司拥有行业独特的锦纶产业链一体化优势,并且差异化产品持续建设投产。

6 风险提示

1)行业竞争加剧的风险。

公司所处的锦纶纺织行业竞争较为充分,国内外品牌众多,市场集中度相对较低,各品牌之间竞争激烈。若公司未来不能继续保持在新产品、新领域的研发优势,并进一步提升品牌影响力和竞争优势,市场竞争可能会影响本公司的盈利能力和持续增长能力。

2)己二腈等原材料价格波动的风险。

己二腈作为公司上游重要的原材料,虽然国内已经突破生产工艺,但其进口依存度仍然较高。如果未来疫情反复造成进口不顺,或者国内相关企业扩产不及需求,己二腈价格持续高位运行,可能会影响公司锦纶业务的盈利能力。

3)项目建设不及预期的风险。

公司新项目的建设技术投产可能会受到诸如政策、环保、技术等多方面的压力,导致项目建设进度低于预期,可能会影响公司的持续增长能力。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/16568.html