优利德研究报告:仪器仪表景气度回暖,电子测量再迎新突破

(报告出品方:安信证券)

1.深耕仪器仪表领域,多元化产品布局

1.1.深耕仪器仪表,产品多元化发展

优利德科技(中国)股份有限公司成立于 1988 年,2021 年在上交所科创板上市。公司致力 于测试测量仪器仪表的研发、生产和销售,主要产品主要包括电子电工测试仪表、测试仪器、 温度及环境测试仪表、电力及高压测试仪表及测绘测量仪表五大产品线,是国内知名的仪器 仪表公司。 公司产品广泛应用于电子、家用电器、机电设备、节能环保、轨道交通、汽车制造、冷暖通、 建筑工程、电力建设及维护、高等教育和科学研究等应用场景,公司通过自主品牌经营与为欧 美知名品牌客户提供 ODM 相结合的方式开展业务,公司为中国仪器仪表行业协会第五届至第 八届理事会(2007 年-2023 年)理事单位,自 2007 年取得高新技术企业认证。凭借较强的研 发实力,公司先后参与了“直流数字电压表及直流模数转换器(GB/T14913-2008)”、“数字仪 表基本参数术语(GB/T13970-2008)”、“数字多用表(GB/T13978-2008)”、“电击防护装置和设 备的通用部分(GB/T17045-2020)”四项国家标准的起草。

股权结构稳定。截至 2022 年三季报,优利德集团有限公司持有公司 54.54%股权。公司拥有 拓利亚、香港分公司、河源优利德等全资子公司和吉赫科技、常州浩仪科技等控股子公司。

致力于仪器仪表研发,新产品持续催化。公司目前拥有电子电工测试仪表、测试仪器、温 度及环境测试仪表、电力及高压测试仪表、测绘测量仪表五大产品线,广泛应用于电子、 家用电器、机电设备、节能环保、轨道交通等领域,并持续提升研发能力,根据终端市场 需求不断开发、引进新的产品序列,在高端产品领域实现技术突破。

1.2.业绩稳步增长,2021 年非测温类产品营收增幅达 42.03%

近年来国家从战略高度扶持仪器仪表行业的发展,“新基建”投资的蓬勃发展也将带动对测试 测量仪表的需求。公司营业收入从 2017 年的 4.01 亿元提升至 2020 年的 8.86 亿元,CAGR 为 30.25%。归母净利润从 2017 年的 0.27 亿元增长至 2020 年的 1.47 亿元,CAGR 为 75.92%。 2020 年受“新冠肺炎”疫情影响,公司的测温产品销售大幅增长,从而形成较高的业务基数, 2021 年防疫红利褪去后,公司业绩略有下滑,2021 年实现营业收入 8.42 亿,同比下滑 5%, 实现归母净利润 1.09 亿,同比下滑 26%。 2021 年公司非测温业务板块的销售收入取得较快 增长,增幅达 42.03%,有效降低了测温产品销售大幅下降带来的不利影响。

分产品看,电子电工类测试仪表是公司主要的收入来源。2020 年受新冠疫情影响,公司测温 类产品销量大幅增长,占公司主营业务比重的 45.9%,同比上升 465.3%。2021 年防疫红利褪 去之后,温度与环境类产品降幅较大,但公司及时调整战略,非测温类产品均实现较快增长。 2021 年电子电工、温度与环境、仪器类、电力及高压、测绘工程占主营业务比重分别为 57.8%、 19.6%、11.2%、6.53%、3.21%。公司电力及高压产品、仪器类产品毛利率成上升趋势,其余 产品毛利率保持相对稳定。

2017-2020 年公司毛利率和净利率呈现稳步上升的趋势,2020 年公司毛利率和净利率水平为 38%和 17%。2021 年由于防疫红利褪去,公司测温产品销售量大幅下降,叠加美元贬值导致出 口产品毛利下降和电子元器件价格增长导致的采购成本上升,公司盈利水平出现下滑,2021 年公司毛利率和净利率分别为 34%和 13%。 公司财务费用率较低,管理费用基本保持稳定,得益于公司销售渠道的完善和管理效率的提 升,销售费用有所降低。2021 年公司销售费用率/管理费用率/财务费用率分别为 7.3%/6.5%/- 1.0%。

2.仪器仪表市场稳步增长,国产化持续进行

2.1.预计 2024 年全球测试测量仪器仪表市场规模将达 323 亿美元

测试测量仪器仪表是检出、测量各种物理量、物质成分、物性参数等的一种器具。仪器仪表 制造业上游是 IC、PCB 板、LCD、电阻电容、二三极管、塑胶五金件等原材料以及表笔、探头 等配件。下游行业分布较广,主要为电子、家用电器、节能环保、机电设备、轨道交通、汽 车制造、冷暖通、建筑工程、电力建设及维护、高等教育和科学研究等各类仪器仪表的应用 领域。随着自动控制理论的产生和自动控制技术的成熟,以 A/D(数字/模拟转换)环节为基 础的数字式测试测量仪器仪表得到快速发展,伴随着计算机、通讯、软件和新材料、新技术 等的快速发展与成熟,使测试测量仪器仪表走向智能化、网络化。根据 Markets and Markets 预计,2024 年全球测试测量仪器销售收入将增长至 323 亿美元。北美、欧洲及亚太位居测试 测量仪器仪表市场前三位,共占有超过 90%的市场空间。随着全球经济增长,工业技术水平 提升,全球测试测量仪器仪表市场规模预计将继续保持稳定增长。

国内仪器仪表行业不断发展,国产化持续迈进。在高技术领域和中高端产品上国外企业仍具 有优势,我国中低端仪器仪表产品以及传统产业仪器仪表应用的竞争力较强,中低端测试仪 器已实现进口替代,部分高端仪器仪表设备研发生产取得突破,近年来我国仪器仪表进出口 逆差总体逐步收窄。根据国家统计局数据,2019-2021 年,我国仪器仪表制造业主营业务收 入从 7243 亿元增长至 9101 亿元,CAGR 为 12.09%,保持较快的增长速度。我国仪器仪表进 出口逆差由 2014 年 317.96 亿美元降至 2019 年 257.59 亿美元,但仍存在较大的进口替代空 间。

2.2.2022 年全球数字万用表市场规模达 81 亿元,我国万用表实现进出口顺差

万用表、钳形表、电压及连续性测试仪等是电子电工仪表领域用核心技术产品。电子电工类 测试仪器仪表,是测量或检测电压、电流、功率、电阻、电导、电感、电容、频率等参数的 仪器仪表,主要包括万用表、钳形表、测电笔、网络寻线仪等,被广泛应用于电子、电力、 电器、机电设备、新能源汽车、轨道交通、节能环保等行业。据恒州诚思(YH)研究统计, 2022 年全球数字万用表市场规模约 81 亿元,由于万用表兼具低成本和多功能的优势,伴随 着电子设备在各种最终用户行业中的普及,预计未来将持续保持平稳增长的态势,到 2029 年 市场规模将接近 104 亿元,未来七年 CAGR 为 3.6%。

我国万用表实现进出口顺差,国内厂商可与国际领先厂商抗衡。国外以美国福禄克(FLUKE) 领先,其为全球电子电工类测试仪表龙头企业,国内品牌以优利德、华盛昌、胜利领先,经 过多年的发展,我国万用表已实现进出口顺差,本土厂商数字万用表、钳形表等产品已经可 以与美国福禄克(FLUKE)等领先厂商相竞争。从细分市场竞争格局及市场份额来看,国内电 子电工测试仪器行业较分散,行业参与者众多,但知名企业较少,整合空间大。电工仪器仪 表产量整体呈上升趋势,其中 2020 年受新冠疫情影响产量有所下降,2015-2021 年,电工仪 器仪表产量从 1.77 亿台增长至 2.78 亿台,CAGR 为 7.81%。

电子电工测量仪表将持续受益于新能源汽车与光伏领域的快速发展。电子电工测量仪表是新 能源汽车制造、维保及使用的基础仪表。我国新能源汽车市场规模的快速增长带动了电子电 工测量仪表市场业绩增长。根据汽车工业协会,中国新能源汽车销量从 2013 年 1.76 万辆提 升至 2022 年 688.7 万辆,CAGR 为 94.11%。安信证券汽车组预测 2023 年我国新能源乘用车 销量有望达到 976 万辆,同比增长 49%。受益于我国新能源汽车快速发展,电子电工测试仪 市场前景广阔。根据公司公告,2021 年美国福禄克、日本日置陆续推出应用于光伏领域的专 用万用表和钳形表。在我国“碳达峰、碳中和”的目标实现和持续改善环境质量的背景下, 随着国家环保投入与政策支持,光伏行业的建设将会陆续增大,应用于光伏领域的万用表及 钳形表的市场需求也将会随之增长。万用表、钳形表等作为电子电工测量领域的基础产品, 将受益于新能源应用细分领域的快速发展。

2.3.2024 年全球测试仪器市场规模预计将达 77.68 亿美元

电子测试仪器以电路技术为基础,融合测量技术、计算机技术、通信技术等组成单机或自动 测试系统。电子测试仪器包括通用电子测试测量仪器和专用电子测试测量仪器,通用电子测 试测量仪器主要包括示波器、频谱分析仪、台式万用表、信号发生器、电源、辅助仪器等。 电子测试测量仪器被广泛应用于电子制造、通讯及信息技术、教育科研、新能源等行业和领 域。近年来,自动化制造、智能实验室、新能源汽车、消费类电子等终端垂直行业的快速增 长,有效地推动了电子测量仪器的快速发展。

示波器可把电信号转化为幅度与时间关系的图像,便于人们研究各种电信号的变化过程,是 应用最广泛的测量仪器产品。目前示波器的主要供应国和地区有美国、日本、荷兰、韩国、 中国等。从全球市场销量来看,三大厂商泰克、是德科技和力科垄断了大部分市场份额。近 年来国产示波器取得了长足的发展,从入门级的 100MHz-300MHz 带宽产品逐渐进入了中端 300M-1GHz 带宽市场,对国外厂商实现了部分进口替代。优利德测试仪器产品竞争力较国外 厂商存在较大的差距,但在国内市场,与测试仪器的主要厂商普源精电、鼎阳科技等公司处 于同一梯队,居于国内领先地位。依据 Technavio 的预测,2019 年全球数字示波器市场规模 为 17.34 亿美元,2019 年度鼎阳科技示波器收入为 10,486.46 万元、优利德示波器收入 为 4,345.36 万元,国内示波器厂商市场份额较小,有较大成长空间。随着中国加大对上游 ADC 芯片、FPGA 等领域的投资,上游芯片供应商的发展崛起,国内示波器厂商将逐渐向中高 端产品拓展。

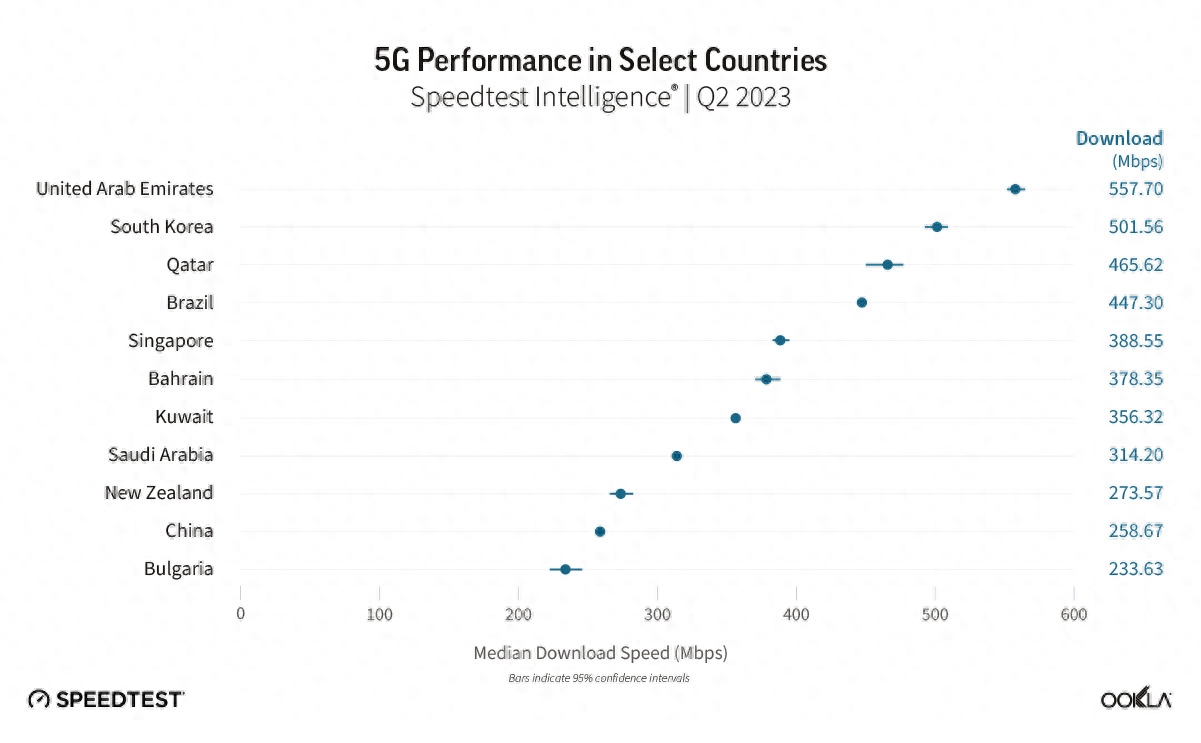

依据 Technavio 报告,2019 年度测试仪器市场规模为 61.18 亿美元,预计到 2024 年为 77.68 亿美元。受 5G 逐渐商用化的影响,频谱分析仪市场需求相对更旺。亚太、北美是测 试仪器最大的市场区域,两者合计贡献了测试仪器约 2/3 的市场规模。

2.4.预计 2023 年全球民用红外市场规模将达 74.65 亿美元

常见的温度测试类仪表有红外测温仪、热成像仪等。红外测温和成像具有响应速度快、准确、 直观、遥测非接触、安全性高及使用寿命长等优点,可以拍摄设备或人体温度场的分布、测 量任何部位的温度值,在医疗、电力、工业、消防等领域广泛应用。根据 Maxtach International,预计 2023 年全球民用红外市场规模将达 74.65 亿美元。根据 Markets and Markets,2020 年北美市场占据全球民用红外热成像产品份额 60%以上,亚欧市场正快速发 展,其中全球民用红外龙头企业 FLIR 约占全球市场份额 40%,国外 FLUKE、ULIS 及国内高德 红外、大立科技具备较强竞争力。

环境治理需求拉动环境测试仪器仪表市场发展。环境测试类仪器仪表主要包括以风速、噪声、 震动、水和空气中的污染物等进行监测的仪器仪表。在“碳达峰”、“碳中和”政策推动下, 环境治理受到更大关注,环境监测类测试测量仪器仪表发展较快。我国环境监测专用仪器仪 表制造企业主营业务收入从 2018 年 174.19 亿美元增长至 2021 年 243.82 亿美元,CAGR 为 11.86%。

此外,在消防领域,随着我国智慧消防的推进,消防车和消防人员配备红外热像仪将成为趋 势,消防市场将会成为红外热像仪最有前景的发展方向。

2.5.电力需求增长及特高压建设带动电力及高压测试仪表市场需求

为保障电力设备安全运行,必须对电网关键电器设备进行安规检测,而高压电力测试仪器仪 表是检测该等关键电器设备运行的关键工具。近年来国内发电量及用电量均呈上升趋势,我 国发电量从 2011 年 47130 亿千瓦时增加 2021 年 85343 亿千瓦时,CAGR 为 6.12%。根据国网 能源研究院,2025 年、2035 年、2050 年电能占终端能源消费的比重预计分别超过 30%、40%、 50%,电能地位逐步提升,带来电力需求量的持续增长,预计 2050 年达到 12.4-13.9 兆千瓦 时。

国家持续推进特高压建设,相关工程稳步推进。受益于基建刺激叠加环保需求,特高压工程 建设加速。特高压工程累计线路长度从 2017 年的 24,637 公里快速提升至 2021 年的 42,156 公里,年复合增长率达到 14.37%。截至 2022 年底,国家电网已累计建成投运“17 交 16 直” 特高压输电工程,在运在建 37 项特高压工程线路长度达到 4.9 万公里。根据中国能源报, “十四五”期间,国家电网规划建设特高压工程“24 交 14 直”,涉及线路 3 万余公里,变电 换流容量 3.4 亿千伏安。受益于电力需求增长、电网建设不断扩张以及特高压建设的加速, 电力及高压测试仪表市场需求将保持增长态势。

国内电力及高压测试仪表起步较晚,但优利德仍具备一定竞争力。在电力及高压测试仪表领 域,日本克列茨(KYORITSU)、美国福禄克、美国 Megger、德国 METREL 等国外知名厂商历史 超 60 年,技术实力强、品牌知名度高、销售网络完善,国际竞争力强。国内厂商起步较晚, 仍存在一定差距,国内优利德等少数厂商具备自主生产 10kV 以上的高压绝缘电阻测试仪的 能力。 预计 2022 年全球激光测距仪的总产值将达 21.29 亿美元。建筑施工类的测绘测量类仪器仪 表主要应用于各类工程项目的设计、施工、监理和验收。随着激光装调工艺、光学镀膜工艺 不断改进,激光测距仪成本趋于下降,应用范围扩展到基础设施建设、城市管理、工业生产、 交通管控以及资源勘探等多个领域。根据 QY Research,2022 年全球激光测距仪的总产值预 计将达到 21.29 亿美元;全球激光测距仪市场规模预计从 2019 年 82 亿元增长至 2026 年 110 亿元,CAGR 为 4.29%。

3.公司产线丰富,线上成交量位居前列,积极拓展测试仪器业务

3.1.线上成交量位列前茅,国内海外业务齐发展

公司产品线丰富,年产量高。公司专注测试测量仪器仪表的研发、生产及销售,积累了丰富 的行业经验和技术,已经形成一系列丰富的产品矩阵,进入市场较早,具有一定的品牌效应, 公司在仪器仪表领域具有较强的市场竞争力和知名度。公司产品线丰富,涉及电子电工、测 试仪器、温度及环境、电力及高压、测绘测量等产品线,覆盖数十种物理单位的测试测量, 形成超千余个产品型号。松山湖及河源两大生产基地合计占地10万平方米,年产量可达 1000 万台以上,是行业内产品系列较为丰富和齐全的企业。公司解决方案覆盖半导体、新能源、 汽车电子、工业制造、基础教育、消费电子、电力设备、建筑工程、轨道交通、冷暖通等领 域。

线上成交量位列前茅。公司大力发展自有品牌,“UNI-T”在境内外具有较高的市场接受度及 美誉度,为测试测量仪器仪表领域知名的本土品牌,被授予了“广东省著名商标”、“广东省 名牌产品”等称号。在天猫、京东等电商平台五金/仪器仪表类目中公司产品交易量和产品品 牌排行均位居前列。根据电商平台 2021 年 12 月的统计数据,优利德品牌销售金额在京东 仪器仪表品类居第一名,天猫仪器仪表品类居第三名。2022 上半年度公司蝉联京东仪器仪 表品类榜首。 渠道建设完备,国内海外市场齐发展。公司销售模式为电商+经销+ODM。公司通过实施高效的 营销策略和客户积累,建立了相对成熟的销售渠道。自主品牌销往全球超过 80 个国家和地 区,在海外拥有近 100 家经销商,直接销售国涵盖了主要发达国家、新兴国家等重要经济 体;在国内,公司在全国设立 9 个办事处,覆盖国内核心经济省会城市及直辖市,拥有 100 多家核心经销商,深入渗透到全国各主要城市;并通过天猫、京东、亚马逊、速卖通等第三 方电商平台实现线上、线下双渠道发力。

海外业务营收占比高。2017 年至 2021 年,公司国外业务营收收入占比从 45.68%增长至 54.68%, 国外地区 2021 年毛利率为 32.61%。2022 年上半年度,国内销售受疫情影响略有下降,较去 年同期下降 6.30%。国际市场虽然受到俄乌战争及疫情的双重影响,但仍旧保持快速增长势 头,其中测绘产品板块较去年同期增长 108.01%,温度与环境测试仪表板块较去年同期增长 50.46%,电力及高压测试仪表板块较去年同期增长 40.01%,测试仪器板块较去年增长 37.66%。未来伴随着美国、德国分支机构积极的拓展业务,公司品牌国际影响力及业绩将得 到进一步稳步提升。

重点拓展测试仪器业务。测试测量仪器属于技术密集型行业,其产品涉及多学科的综合应用 技术领域。行业门槛以示波器为例体现在模拟前端(示波器通道)的电路设计、高速信号的 采集及存储、信号处理和针对细分行业的应用开发等方面。随着带宽和分辨率等指标的提升, 数字示波器的技术门槛也同步提升,对高速模拟电路设计、数字信号处理芯片应用和低延时 控制算法的要求也相对提高。公司为少数同时布局电子电工测试仪表、电力及高压测试仪表、 温度与环境测试仪表、示波器、信号发生器、频谱分析仪、源载类及电子元器件类仪器的综 合性仪器仪表公司。2021 年公司成立了吉赫科技(东莞)有限公司,加强 2G 带宽以上的示 波器研发及高速探头的研发;同时成立了常州浩仪科技有限公司,进一步部署 1000W 以上 源载类仪器和电子元器件测量仪器产品。

3.2.研发优势与技术优势显著

技术方面,公司已形成覆盖核心产品线的关键技术矩阵与知识产权保护体系,形成了技术领 先优势。凭借较强的研发实力,公司先后参与了四项国家标准的起草,并先后三次获得中国 专利优秀奖。公司自主研发了数字三维荧光示波器、真有效值数字记录型万用表、任意波形 发生器等在国内市场具有技术代表性的产品。公司测试仪器产品由松山湖总部、成都分公司、 吉赫科技与常州浩仪研发,电子电工高压类由松山湖总部负责,热成像仪类由松山湖总部与 成都分公司负责研发。

在电子电工类测试仪表领域,公司已突破 4kV、8kV、12kV 及 1.2us/50us 脉冲电压的冲击 保护,针对突发雷击等极端使用环境的保护能力的提升,技术已达到国内领先水平,钳形泄 漏电流表已完成技术攻关,目前处于产品化阶段。在电力及高压测试仪表领域,公司稳定升 压的技术已实现 15000V 高压的稳定输出,公司推出的 RT390 线路检测仪产品得到美国 ODM 客户的高度认可,产品通过了 ETL 认证,技术在国内领先,并达到国际先进水平。在温度及环境类产品领域,优化了线性化信号处理算法,增强了高性能电路及其抗电磁干扰和抗环境 温度干扰能力,相关产品通过了 EN 和 IEC 等新版本的国际标准。在测试仪器领域,公司 在研的高带宽示波器产品已经达到 20GS/s 采样、2.5GHz 带宽和 10GS/s 采样 2GHz 带宽 的技术水平,1.5GHz、3.6GHz、8.4GHz 三个频率段的频谱分析仪已逐步量产。

研发支出不断增加,专利数量多。截至 2021 年末,公司共获得 373 项专利,其中发明专利 50 项、实用新型专利 140 项、外观设计专利 183 项;获得软件著作权 22 项。汇集了安 全保护、采样及数字信号处理、稳定升压、快速升压、可设步进电压、线性化信号处理、传 感器应用及信号处理、图像处理、三维波形实时显示及应用于不同类别仪器的信号处理技术 等多个核心技术及先进生产工艺,共计 21 项核心技术。2021 年公司研发支出同比增长41.2%至 5935 万元,研发人员数量由 2020 年的 132 人增长至 206 人。公司预计 2022 年研 发支出将增长至 7 千万元,研发人员数量将增长至 260 人,专利数量将增至 429 项。

4. 盈利预测

电子电工业务:据恒州诚思(YH)研究统计,2022 年全球数字万用表市场规模约 81 亿元, 由于万用表兼具低成本和多功能的优势,伴随着电子设备在各种最终用户行业中的普及,预 计未来将持续保持平稳增长的态势,到 2029 年市场规模将接近 104 亿元,未来七年 CAGR 为 3.6%。经过多年的发展,我国万用表已实现进出口顺差,以优利德等为代表的本土厂商数字 万用表、钳形表等产品已经可以与美国福禄克(FLUKE)等领先厂商相竞争。未来电子电工测 量仪表将持续受益于新能源汽车与光伏领域的快速发展。我们预计公司电子电工业务将实现 较快速发展。

温度与环境业务:近年来国产示波器取得了长足的发展,从入门级的 100MHz-300MHz 带宽 产品逐渐进入了中端 300M-1GHz 带宽市场,对国外厂商实现了部分进口替代。优利德测试 仪器产品竞争力较国外厂商存在较大的差距,但在国内市场,与测试仪器的主要厂商普源精 电、鼎阳科技等公司处于同一梯队,居于国内领先地位。随着中国加大对上游 ADC 芯片、 FPGA 等领域的投资,上游芯片供应商的发展崛起,国内示波器厂商将逐渐向中高端产品拓 展。我们预计公司温度与环境业务将受益于国产厂商崛起与国产替代逻辑快速发展。

仪器类业务:公司为少数同时布局电子电工测试仪表、电力及高压测试仪表、温度与环境测 试仪表、示波器、信号发生器、频谱分析仪、源载类及电子元器件类仪器的综合性仪器仪表 公司。2021 年公司成立了吉赫科技(东莞)有限公司,加强 2G 带宽以上的示波器研发及高 速探头的研发;同时成立了常州浩仪科技有限公司,进一步部署 1000W 以上源载类仪器和 电子元器件测量仪器产品。我们预计公司仪器类业务将受益于自身研发实力实现较快速发展。

电力及高压业务:在电力及高压测试仪表领域,国内厂商起步较晚。而公司稳定升压的技术 已实现 15000V 高压的稳定输出,公司推出的 RT390 线路检测仪产品得到美国 ODM 客户的 高度认可,产品通过了 ETL 认证,技术在国内领先,并达到国际先进水平。我们预计公司电 力及高压业务将受益于自身研发实力实现较快速发展。

我们预计公司 2022-2024 年营业收入分别为 8.92 亿元(+5.9%)、10.82 亿元(+21.3%)、14.26 亿元(+31.8%);预计归母净利润分别为 1.18 亿元(+8.1%)、1.65 亿元(+40.7%)、2.27 亿元 (+37.2%);对应 EPS 分别为 1.07、1.50、2.06 元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/169156.html