古越龙山—黄酒需求较为疲软,公司品牌价值待释放

中金公司发布投资研究报告,评级: 中性(NEUTRAL)。

古越龙山(600059)

公司近况

近期我们对公司进行了调研,公司表示:

1.公司从2019年开始大力度执行高端化战略,现已明显缩减低端产品。目前公司主推5/8/10年系列,零售价为20-100元/瓶;并于2019年推出了千元价位的国酿1959,意图冲击高端。

2.省外市场的拓展会考虑与非酒类或其他酒类经销商进行合作。但成熟市场依然保留自产自销模式,公司自己把控深度分销。

3.目前公司产品的消费场景主要集中餐饮渠道;零售价约100元/瓶的10年系列仅在浙江婚宴和商务宴请有一定能见度。

评论

黄酒整体需求较为疲软,且受其他酒种挤压,黄酒消费群仍待培育。我们测算黄酒行业收入规模仅能实现低个位数增长,主要因为白酒在华东的市场营销投入大幅加大,加之黄酒企业采取“守城”战略,渠道利润依然较为微薄(我们估计黄酒经销商利润主要来自平均约10%的返利),致使白酒抢夺了部分黄酒市场份额。我们认为目前公司销售费用的增加无法实质性提振需求,其品牌营销投入和渠道费用投放均需加大,以提高黄酒知名度,提振经销商动力,并扩大消费群。

我们认为公司盈利能力提升主要靠结构升级。通过公司主动的结构升级,我们预计2019/20年公司中高端(3年以上系列)黄酒收入同比增速均为4.4%,营收占比分别达71/73%,为公司营收增长主要推力,也带动公司毛利率的提升。

我们认为“古越龙山”本身具备一定的品牌基础和全国化知名度,也掌握了一批核心消费群,作为行业龙头,我们认为其具备了全国化的潜力,但品牌价值有待进一步挖掘。

估值建议

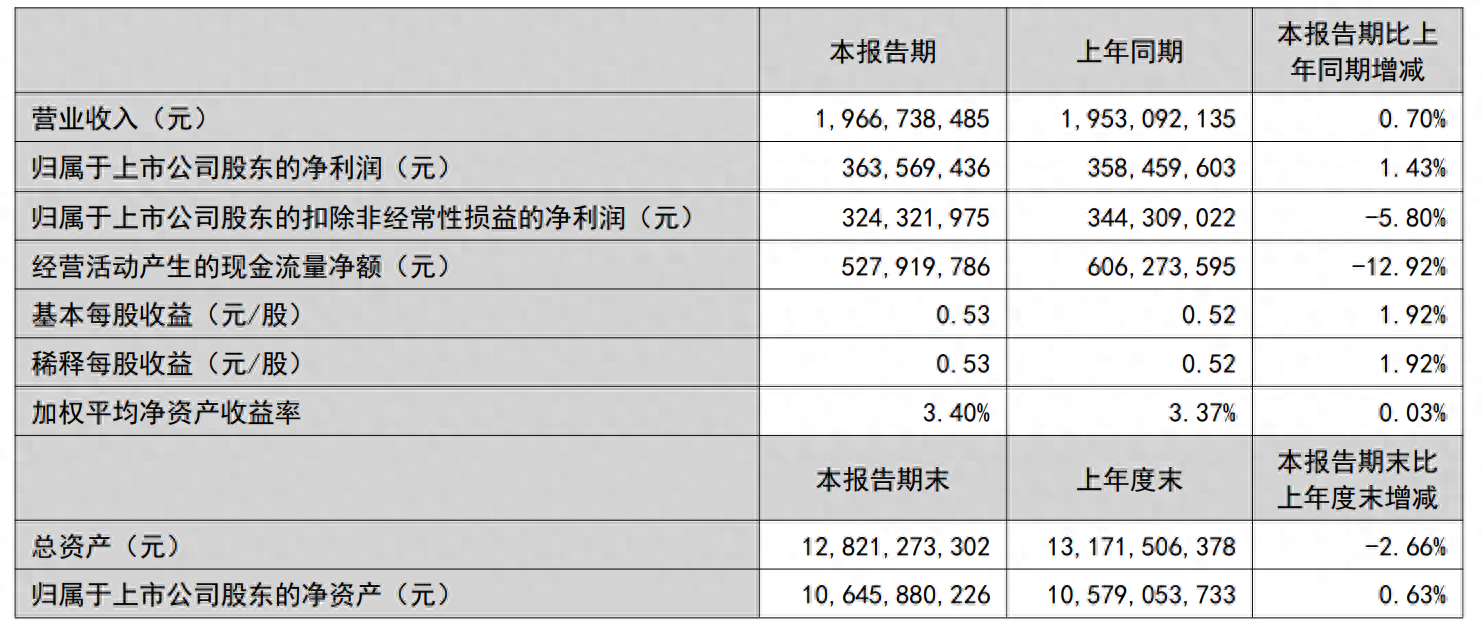

我们维持2019年盈利预测基本不变,但因为销量增长较为缓慢,我们降低2020年盈利预测3.4%到1.83亿元,同时引入2021年盈利预测1.94亿元。我们维持目标价7.75元不变,对应2019/20/21年36.9/33.7/32.3xP/E,当前股价对应2019/20/21年40.5/37.6/35.6xP/E,当前股价有9.3%下行空间,维持中性评级。

风险

若其他酒种继续加大市场投入,则黄酒整体规模可能进一步萎缩。

点击下载海豚股票APP,智能盯盘终身免费体验

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/231523.html