Messari:解读「DeFi 风向标」Aave 二季度进展

UST 暴雷和中心化借贷结构的倒闭使 Aave 未偿贷款和存款量腰斩,但 V3 版本、社交图谱协议 Lens 和超额抵押稳定币 GHO 的出现为 Aave 未来发展增添新的叙事。

撰文:Dustin Teander

编译:Babywhale,Foresight News

主要观点

Aave 季度收入下降 18%,原因是 UST 暴雷和中心化借贷平台的倒闭减少了对 Aave 贷款的需求。

在 Avalanche Rush 激励措施的推动下,本季度结束时 Aave 在 Avalanche 上的未偿贷款首次高于以太坊。

虽然稳定币达到了过去 6 个季度的最低利用率(60%),但对以太坊贷款的需求保持住了 Aave 的整体利用率。

Aave 近期发布了一些提高收入以及资本效率的关键产品:Aave V3、GHO 稳定币和 Lens Protocol。

财务状况

与许多协议一样,Aave 在 2022 年第二季度也经历了市场暴跌的考验。首先,5 月份的崩盘引发了大规模平仓。随后,加密货币对冲基金 Three Arrows Capital 的坏账在 6 月引发了由 Aave 最大用户之一 Celsius 为代表的中心化借贷机构集中倒闭。随着价格大幅下跌,借款人的杠杆需求收缩,导致 Aave 本季度总收入下降 18%。5 月份 Aave 赠款计划的恢复推动了协议使用,并帮助将本季度的净利润的萎缩缩小到 30% 至 270 万美元。虽然 Aave 的总收入在本季度有所下降,但这种下降并未成比例得出现在多链市场中。

以太坊上 Aave V2 是收入下降的主要原因,因其受到 Celsius 崩盘的打击最为严重。从 6 月 9 日到 7 月 13 日,Celsius 的主要交易钱包偿还了 Aave 上近 20% 的未偿债务。这些大额的债务偿还以及超过 50% 的价格下跌导致以太坊上 Aave 的季度收入下降近 36%,至 3000 万美元。

相反,Avalanche 上的 Aave 收入本季度增长了 20%。事实上,Aave 在 Avalanche 的总收入在本季度最后两个月超过了以太坊上的收入。虽然这标志着 Aave 其他链的收入首次超过以太坊,但这种情况可能并不可持续。

Avalanche 上 Aave 的总收入背后的是由 Avalanche Rush 以 AVAX 代币补贴产生的。例如,由于激励措施,Aave Avalanche USDT 市场目前在熊市中达到了 90% 的利用率。这些激励措施抵消了借款利率,从而使借款人可以通过反复重新存入借入的资金来获得几乎无风险的收益。这种程度的激励不会带来真正的价值,而且是不可持续的。然而,由于 Rush 奖励是由 Ava Labs 发放的,因此这些奖励对 Aave 来说没有任何实际成本,并且有助于在低迷的市场中保持季度收入的健康。

在过去的四个季度中,Aave 上的稳定币贷款每季度贡献了高达 98% 的收入。虽然仍然很重要,但 2022 年第二季度来自稳定币的收入贡献降至 82% 的六季度低点。稳定币收入份额的下降主要是由于两个因素:DAI 的赎回以及借入以太坊和比特币的需求激增。因债务人在 5 月的 Terra 暴雷后平仓了许多头寸,市值下降了三分之一。此外,用户试图通过借入和出售这些资产(即做空这些资产)从大盘下跌中获利,因此以太坊和比特币的利息收入出现了大幅增长。

运营绩效

本季度未偿贷款和存款余额的下降与以太坊本季度 50% 的价格下跌密切相关。除了价格影响之外,过去两个季度,用户对杠杆的需求也急剧下降。这些因素共同导致了 39 亿美元的季度末贷款余额,创下五个季度以来的最低点。

因 Celsius 还款和 Avalanche 上的激励措施,Aave 在 Avalanche 上未偿贷款余额比以太坊上高出近 40%。然而,就像 Aave 的 Avalanche 收入一样,这种趋势是不可持续的,也不会成为长期的增长来源。

目前,Aave 在 Avalanche 上 87% 的存款是稳定币,这些存款被用作抵押品来获取流动性挖矿奖励。所有其他没有激励的 Aave 部署链的稳定存款大约是 Avalanche 部署的一半。因此,一旦激励措施停止,Avalanche 部署的存款水平可能会下降大约 14 亿美元(注意:这也几乎是整个 Avalanche 生态系统 TVL 的一半)。但是,由于时间表未公开,因此无法确定奖励的确切结束日期。

Celsius 偿还贷款对 Aave 的整体未偿贷款产生了负面影响,且这种影响并未分散在每个市场中。在存款方面,由于价格影响以及 Celsius 赎回的 3 亿美元 WETH,WETH 供应量下降了 81%。在 6 月和 7 月期间,Celsius 还从 Aave 中撤出了近 20% 的 WBTC。然而,Celsius 的主要仓位是在 stETH。在本季度,Celsius 提取了 Aave 所有 stETH 存款的三分之一(其中大部分在 7 月 11 日当天完成)。

在借款方面,Celsius 的大部分借款为 USDC,占还款前 Aave 上借入的 USDC 的近 40%。整个季度,Celsius 偿还了近 5 亿美元的 USDC 债务。虽然这影响了 Aave 的 USDC 市场,但它仍然没有使 USDC 成为受负面影响最大的稳定币市场。USDT 和 DAI 的未偿借款的减少按百分比计算都超过了 USDC。尤其是 DAI 受到了最严重的影响,未偿还贷款下降了 66%。在 UST 暴雷期间,债务人清除了相当复杂的跨协议杠杆,减少了 Aave 上的 DAI 存款和贷款。此外,这一事件导致 Maker 取消了他们的 DAI 直接存款模块(D3M)的资金,这导致 DAI 流动性额外减少了 3 亿美元。

虽然稳定币的使用率从 75% 降至 60% 的新低,但 Aave 的整体使用率实际上在本季度有所上升。由于高利用率,稳定币过去占 Aave 收入的近 98%,令人印象深刻的是,随着 Aave 最重要的市场下滑,其他市场填补了收入的空白。提供提升的主要市场是以太坊,现在协议支付的存款 APY 比稳定币市场更高。以太坊的借贷需求来自两个方面:空头敞口和以太坊 PoS 收益率。

到目前为止,两者中用户更倾向于获取 PoS 收益,因为以太坊贷款的增加与 stETH 存款的增加相吻合。用户利用 stETH 获取收益的能力进一步推动了以太坊的借贷需求。当用户将 stETH 作为抵押品存入 Aave 时,他们可以借入更多的以太坊进行质押(Celsius 曾经的策略),并继续循环他们的存款以提高收益。

事实证明,2 月份批准 stETH 作为抵押品的决定是明智之举。它使 Aave 成为本季度最受欢迎的去中心化市场,并在市场收缩的情况下提振了协议的整体表现。

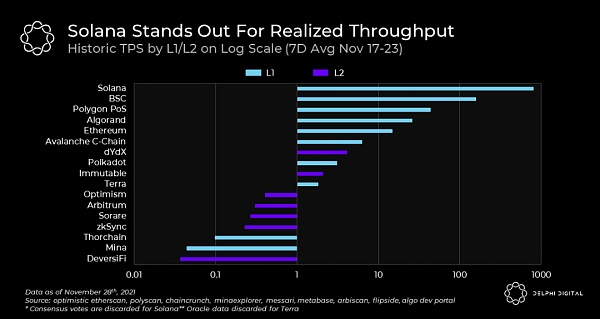

第一季度末推出的 Aave V3 也提高了该协议的整体利用率。Aave V3 的更高利用率仅部分归因于 Avalanche 上激励措施。还有一些关键功能,如通过将具有相似风险属性的资产分组来提高协议的资本效率。

总体而言,该协议在第二季度产生了 1.3% 的年化资产回报率 (ROA)。然而,Aave V3 产生的资产回报率几乎是 Aave V2 的三倍。虽然 V3 ROA 的一些影响是激励驱动的,但一旦以太坊实例迁移到升级后的协议,Aave V3 应该能够实现更高的存款利用率,从而在未来获得更高的收入。

战略规划与未来展望

Aave 的核心业务是从其贷款业务中赚取利息收入。为了最大限度地提高贷款收入和盈利能力,除了简单地提高费用之外,还有三个关键因素:资本效率、新用户和提高利润率。在过去两个季度中,Aave 推出了核心产品增强版(Aave V3)和一些新产品(GHO 和 Lens Protocol),所有这些都旨在调整这三个关键战略杠杆中的一个或多个。

Aave V3

Aave V3 于 2022 年 3 月中旬推出,为核心协议添加了新功能,主要旨在安全地最大化借款门槛(也称为提高资本效率)。为了在超额抵押系统中保持安全的风险承受能力,只能将一定部分的存入资产借出。然而,利息收入仅来自借给借款人的部分。如果协议可以安全地增加被借出的资产部分,那么它就可以在不直接提高费用的情况下提高其利息收入。

Aave V3 旨在通过效率模式、隔离模式和各种风险管理功能等功能,安全地增加借出资产的比例。V3 的每个功能都在划分或管理风险,以便更多的借贷能力可以安全地扩展到风险较低的资产。例如,效率模式使协议能够存储风险属性相似的资产,以增加贷款比率,从而增加利息收入。

Aave V3 的另一个关键特性是 Portals——一种跨链服务,使跨链桥能够按需为其用户提供流动性。与自身吸引流动性不同,跨链桥可以借入他们需要的确切数量的流动性,以完成客户从一条链到另一条链的迁移。借来的流动性为 Aave 的新客户打开了大门,如果未来确实出现了多链或以 Rollup 为中心的市场,那么这将带来可行的增长机会。

在多链世界中,鉴于其广泛部署的 V3 协议,Aave 处于有利地位。每个新链的部署都可以吸引新用户,从而以最小的边际成本获得收入。到目前为止,Aave 已成为其部署到的几乎所有生态中的顶级借贷协议。虽然初始成本很小,但跨链扩展仍然存在风险和成本,因此必须持续监控市场。一个重要的例子是上个季度在 Harmony 桥被黑客攻击之后 Aave 冻结了 Harmony 上的市场。

GHO:Aave 原生稳定币

Aave 宣布打算在 2022 年 7 月上旬推出原生、超额抵押的稳定币 GHO。GHO 将由 Aave 存款人铸造,以期获得稳定币债务。Aave 中以 GHO 计价的债务与以 USDC 计价的债务之间的主要区别在于利息收入的分配。使用 USDC,Aave 必须与储户分享收入,最终只能保留 10% 的收入。支付给储户的 90% 可以看作是 Aave 的资金成本。使用 GHO,Aave 协议保留 100% 的利息收入。

这就是战略角度出发的进展,Aave 在过去 6 个季度中超过 88% 的收入来自稳定币市场。通过推出 GHO 稳定币,Aave 可以在不直接提高费用和蚕食 USDC 等其他市场的需求的情况下大幅提高其最低利润率。例如,如果在 Aave 上 USDC 的当前利率 (1.7%) 借出 10 亿美元的 GHO,它将使该协议的 2022 年第二季度年化净收入增加近 150%。

然而,这并不像简单地增加利润而不增加成本负担那么简单。新的稳定币通常面临一个引导问题,以初步建立深度流动性和被高效地使用。这个问题在历史上已经通过协议支付的激励措施得到解决。Aave 可能不得不参与一些初始激励措施或人为地将借贷利率设定为低水平。在 GHO 实现自给自足的高效采用之前,Aave 并不会因此获益。Aave 可以采取通过 Aave V3 的 Portal 功能支持跨链转移或支持由 Lens Protocol 支持的部分抵押借款的形式。

Lens Protocol:开放的社交图谱协议

Lens Protocol 是一个去中心化的社交图谱框架,它是 Aave 通过引入链上声誉显着提高资本效率的长计划。Aave V3 显着提高了资本效率,效率的下一个瓶颈需要打破超额抵押贷款和抵押不足贷款之间的障碍。为了安全地进行部分抵押的链上借贷,需要利用可信的声誉和身份系统来降低借贷门槛。

Lens 是 Aave 最大的增长潜力。Lens 协议充当社交堆栈中的基础层,开发人员可以在此基础上使用自定义货币化模型构建社交应用程序。Lens 成长为一个有信誉的社交协议本身就很有价值,但它也代表了核心 Aave 借贷协议的巨大增长潜力。GHO 代币可能会在 Lens 及其创建者的货币化功能中采用。由于社交商务是在 GHO 代币中进行的,它创造了植根于现实世界应用程序的有机需求。此外,去中心化社交协议中采用的代币化订阅和其他支付模式代表了 Aave 针对未来现金流提供贷款的可行途径——这是传统市场贷款的基础。

总结

2022 年第二季度的两个关键事件:UST 暴雷和中心化贷方崩溃。这些事件的后果导致 Aave 的未偿贷款和存款下降了大约 50%,季度收入下降了近 20%。虽然 Aave 领先的创收稳定币市场下降,但 ETH 借贷需求增加,抵消了季度收入。展望未来,Aave 已经发布了一些产品,这些产品都应该会为协议带来额外的收入和效率。它们包括 Aave V3、GHO 稳定币和 Lens 协议。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/237339.html