DeFi收益从哪里来?99%的投资者不知道的真相

贷方、质押者和流动性提供者通过存入代币,从DeFi协议中获得百分比奖励(APR)。那么这些收益率和承诺的年利率到底来自哪里呢?

许多DeFi项目建立在由通货膨胀模型支持的不可持续的庞氏经济学之上。因此,我们在投资DeFi项目时,确定其是否具有真实收入来源很重要。该收入的大部分将流向项目代币的持有者。

一、真实收益示例说明

以下是DeFi 实际收入的一些示例:1. LP的交易费用;2.服务的交易费用;3.期权费/保险费;4.借款人利息。

1.交易费用

交易费用是交易者为能够在一对资产之间进行交易而支付的费用。这些费用属于为货币对提供流动性的人(即 LP)。

LP 通过以下方式赚取 APR: (1)激励奖励(不可持续);(2)交易费用(真实)。

很多APR来自激励奖励部分。这些奖励是通过代币通胀获得的,并且是不可持续的。没有外部收入支持这些奖励。(关于APR的真相在文末将进一步说明。)

另一方面,交易费用是真正的收入。用户为 LP 提供的服务支付交易费用。

Traderjoexyz等其他一些DEX 收取0.3%的交易费。Uniswap交易费介于0.01% 和1%之间。

请注意,在Uniswap的案例中,这些收入均不属于UNI持有者,所有收入都分发给LP。所以,即使Uniswap已经处理了超过一万亿美元的交易量,但是,没有任何费用属UNI代币持有者。

关键要点:收入很重要,但最终你要寻找代币来从收入中增值。(例如:通过分配给持有者或代币销毁)

2.协议费用

协议费用是支付给协议以换取提供服务的费用。

示例:

(1)过桥费:桥将资金从一条链转移到另一条链,并向用户收取此项服务的费用。

(2)基金管理费:iearnfinance的yVault收取20%的绩效费和2%的管理费用于管理资金的服务(与对冲基金相同)。

(3)NFT市场的平台费用:例如LooksRare通过匹配卖家和买家并促进交易来获得利润。LooksRare从每笔NFT销售中收取2%的平台费用(私人销售除外)。

自今年年初推出以来,LooksRare已经获得了超过5亿美元的收入。这是人们为平台服务支付的真金白银。

3.借款利息

借款人的利息也是实际收入,尽管其中大部分归贷方所有。协议保留并与代币持有者共享的实际美元=借款人的利息-支付给贷方的利息。

二、不可持续收益陷阱

让我们看一下没有真正可持续收入的协议示例。以下是 DeFi 中不可持续收益的一些来源,以及我们在评估DeFi协议时可能陷入的一些常见陷阱。

1.通货膨胀

下图中,哪个披萨更大?6片披萨还是10片披萨?两者都不是。它们是同样大小披萨,只是分成更多的片而已。

通胀收益示例1:LP中的激励性耕作奖励

耕作奖励只是以通货膨胀为代价印刷和分发的代币。发行新代币的奖励不是“真正的”收益。

你可以通过种植和短期倾销从它们那里赚取美元,但它们不是真正的或可持续的产量来源。如果您为通货膨胀的代币奖励而耕种,请确保制定合理的奖励收获策略。

通胀收益率示例2:通胀质押收益率

前25个PoS代币的平均供应通胀率约为8%。Staking 收益来自于:(1)新代币发行(供应膨胀);(2)交易费用(实际) 。

2.未知费用

费用既可以是链下的,也可以是链上的,这使得评估现金流变得困难。收入本身并不能让我们全面了解资金流向。

想象一下,如果我们试图仅根据收入对企业进行估值,而不知道企业花了多少钱。这样的估值仅仅是一个不切实际的数字而已。

WeWork创造了数十亿美元的收入——听起来很棒!直到你发现它每年花费更多的数十亿美元,总体下来,它创造了数十亿美元的损失。

我们应该寻找的是收入中有多少价值流向了代币。在大多数协议中,部分收入会返还给代币持有者。回到代币持有者的协议收入从某种意义上讲就像支付给股票股东的股息一样。

3.不可持续的收入

DeFi项目的一些收入来源是不可持续的。例如:Anchor通过通胀奖励来补贴借款,以吸引更多借款人。尽管利率波动,但有一段时间用户实际上可以通过借款获得报酬。借款人必须支付20%利息,但他们同时还获得了27%的ANC 代币的激励性奖励。

对借款人来说很好,但对ANC代币持有者来说就不那么重要了。当这些奖励枯竭时,借贷需求暴跌,收入暴跌!

4.其他不可持续收益

比如,收入完全依赖于新的代币购买者,或者协议在没有奖励代币的情况下无法运行等等。这些都是赤裸裸的庞氏骗局。

三、补充:关于流动资金池APR的真相

单产农场在显示AP 数据的方式上可能会产生很大的误导。事实上,当你耕作时实际获得的APR远低于官网显示的APR。那么为什么广告展示的APR 如此之高呢?这其中有哪些常见的陷阱?

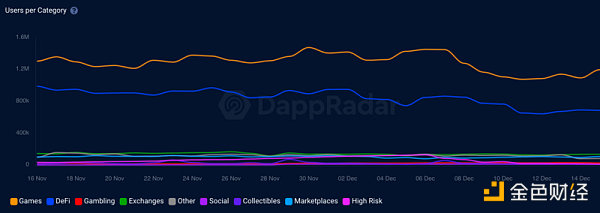

流动性提供者获得两种形式的奖励: 1. 交易费 2. 农场激励。大多数情况下,大部分APR来自农场激励,而不是交易费。

我们来看看APR的数字是如何计算的。大多数DeFi收益农场将每天为每个池支付固定数量的代币(排放)。这些是新的代币,被发行出来并按比例分配给持有LP代币的农民。

举例说明:Farm XYZ 希望激励ETH / BTC矿池的流动性提供者,并每天奖励1,000个XYZ代币给LP。假设池中有100,000美元的流动性,而你提供了1,000 美元的流动性,那么你现在拥有池的1%。

所以,你收到1%的奖励(每天10个XYZ代币)。目前,假设1个XYZ代币=1美元,所以你每天收到10美元。按年计算,这将是365%的年利率。这意味着你应该每年赚3,650 美元。而实际上,这是不会发生的。

实际APR取决于: 1. 每天发行多少农场代币;2. 发行农场代币的价格;3. 矿池中有多少美元 (TVL);4. 矿池产生多少美元的交易费。

所以,你实际上不会获得 365% 的年利率。具体原因是: 1. 排放量会随着时间的推移而减少,农场往往会更早地激励池子。2. XYZ币的价格会随着时间的推移而下降,大多数农场代币没有实用性,并且被不断地抛售,如下图所示:

即使它是一个受欢迎的农场或一段时间内的奖励很高,那么TVL可能会增加,从而稀释你在矿池中的份额。

当然,也有某些特例存在。一些农场设计了更巧妙的代币经济学,以防止或减少持续倾销。但即便如此,除非农场代币有一些真正的效用,否则很难阻止价格下跌。

如果通胀代币没有强劲的需求驱动力,价格必然会下跌。唯一的问题是跌的有多快。那么我们应该怎么办呢?

不要被农业代币的诱人收益所迷惑:大多数农场将支付更高的年利率来提供农场代币的流动性。(例如:XYZ农场的ETH/XYZ)根据我的经验,APR几乎永远不足以弥补价格下跌。

我看到一些农场做的一件偷偷摸摸的事情是向用户展示7天的平均值,而不是当前的APR,这是一种不透明的行为。所以,你要检查24小时后赚了多少钱,以及它与你的预期每日收入是否相符。通常来说,这个收益远低于预期。

另一个见不得光的事情是:他们可能会宣传APY而不是APR。由于费率是瞬态的,APY数字非常具有误导性。APR和APY之间的差异对于较高的数字尤其重要。1% daily = 365% APR = 3,678% APY。

最后,在选择池时不要忘记无常损失 (IL),在配对2个相关性较低或市值差异较大的代币时要特别小心。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/275413.html