金色观察|投资人激辩:UST是新范式还是定时炸弹

Terra区块链在过去一年中经历了巨大的增长。他们的一些批评者认为,他们的原生稳定币UST是一颗定时炸弹。

在Bankless最近一期播客中,来自Delphi Digital的Jose Macedo和Selini Capital的Jordi Alexander分别作为看多和看空Terra的代表,介绍了自己为何这么看UST/LUNA的原因。

本文总结了这两位投资者辩论的要点。

Luna和UST的基本性质

Terra是一个基于Tendermint、Proof-of-Stake的应用链

UST是一种去中心化的稳定币

可以把它想象成ETH和DAI,知识Maker和MKR代币不存在。因此,所有价值都将归入ETH

机制设计

不同于Maker——一种基于债务的稳定币

UST更类似于算法稳定币

通过燃烧LUNA来铸造UST;通过燃烧UST铸造LUNA

LUNA是质押代币、股份代币、治理代币

保护系统的共识风险和稳定币的金融/经济风险

LUNA和UST之间的价值如何平衡?

Jose

当对UST的需求过剩时,UST的交易价格将高于1美元

到那时,人们就会有动力烧掉LUNA来铸造UST,在市场上出售它并套利

随着UST供应的增长,对通过燃烧UST来铸造LUNA的套利机会需求也越来越大

LUNA从网络上产生的费用中获取质押收益

机制及其可持续性

Jordi

在问题变成大问题之前,看不到问题

如果急于出口,对持有的人来说将是非常不利的

Jose

人们将其与ESD和DSD等算法稳定币进行了比较

但是,ESD和DSD从来都不是稳定的。它以一美元以外的所有价格交易

目前,没有算法稳定币拥有UST的挂钩记录

为什么Jose看好UST/LUNA设计?

非常看好LUNA。他的大部分净资产都在LUNA和LUNA系代币

稳定币是加密货币的杀手级应用

中心化稳定币是暂时的权宜之计。最终游戏是去中心化的稳定币,这是一个万亿美元的市场/机会

UST是市值最大的去中心化稳定币,也是增长最快的币种

为什么Jordi看跌设计?

他不希望LUNA失败,但看到了很多潜在的问题

关于最终游戏(即去中心化的稳定币)有很多假设:

在波动期间挂钩会保持不变吗?一旦Anchor的收益率下降,这可能会通过熊市或需求减少来实现

可能会看到其他L1分叉他们的想法并对其进行调整,从而吸引用户远离它

当其他算法稳定币失败时,UST的哪些功能使其成功?

Jose

大多数人将算法稳定视为机制问题设计

这实际上是一个效用和需求问题

支持稳定币的主要因素是对它的需求

UST的方法是围绕UST建立一个完整的用例经济,从而围绕它创造需求:

Mirror——允许人们接触合成资产

Anchor—为你提供储蓄率

Astroport — 将其换成不同的资产

Mars协议——信用协议

在现实世界中花费UST

“很难只拥有一个稳定币。你需要建设,需要喜欢垂直化并在其之上拥有用例。”——Jose Macedo

回答关于算法稳定币本质上不稳定的批评

Jose

这是因为大多数算法稳定币都专注于庞氏激励而不是效用

对于算法稳定币,在建立持有者基础的同时建立需求很重要

当有真正的效用时,人们会使用稳定的算法稳定币,即使市场转向也不会抛售它

Jordi

Anchor的收益是不可持续的。这只是营销支出

用Anchor引发对UST的需求

Jordi

团队在Terra中构建了一些基本模块:

Chai——一种支付系统。这是一个很好的实验,但没有通过

Mirror Protocol——合成资产平台。资产不稳定。这是个好主意,但执行得不好

Anchor — 一款可提供20%收益的杀手级储蓄应用程序。创造了对UST的巨大需求

20%的收益来自Luna Foundation Guard

他们将其视为获得采用的营销支出

不认为它在带来零售方面是有效的。公司最终接受了所有的激励措施

UST最终会像其他算法稳定币一样失败吗?

Jordi

认为是50/50

Luna有一个更好的团队。Do Kwon有着惊人的执行力

有强大的玩家支持他们

有2个风险:

整个市场下跌 —> LUNA下跌 —> 人们担心LUNA没有足够的抵押品来吸收所有的UST

如果Anchor的收益减少,人们将开始为LUNA燃烧UST,造成LUNA通货膨胀和死亡螺旋的基础

Anchor及其对UST锚定的影响

Jose

现在20%的利率是不可持续的

模拟表明,可持续利率为7 - 12%

通过了一项使费率更具动态性的提案

收益是营销支出,但它取得了巨大的成功,因为它将UST供应量增加到160亿

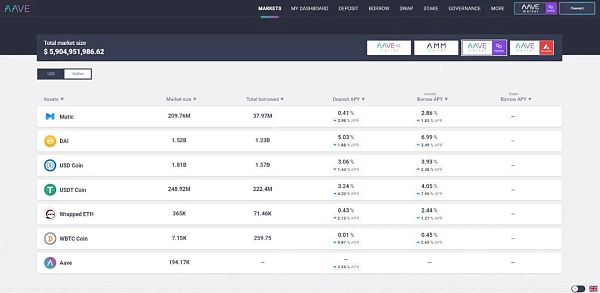

UST 80%由比特币储备支持

信托UST:

曾在DeFi中流动性最强的矿池Curve 4pool

拥有所有交易对

在2层交换

Anchor不是挖矿激励计划。他们必须产生足够的借款来支付储户

购买比特币是否承认该模型不可持续?

Jose

得不到这个结论。这只是一个更好的设计

支持它的比特币储备有助于下一步的采用和信任,并允许它进一步扩展

Jordi

使用比特币作为抵押品来支持UST是正确的决定

它增加了系统的多样性和稳定性

它还给系统增加了比特币风险

通过引入外汇资产储备,Terra与银行有何不同?

不认为引入资产会使Terra成为银行

以最不信任的方式将比特币带到Terra是一个未解决的问题

有多种解决方案:

Axelar

THORChain

他们都没有准备好接受数十亿美元的比特币

在这个阶段,比特币由基金会自己托管

Jose是否认为Terra会利用他们无法控制的资产比特币?

没有看到问题

DAI由WBTC支持,WBTC的信任假设非常弱

DAI也得到了中心化的USDC的支持

USDC之前已将地址列入黑名单,使其易受攻击

它需要无信任的桥吗?

需要良好的无需信任的桥

还有其他解决方案,例如在1层使用Oracle的合成资产

脱钩的风险是什么?

UST需求减少的原因是:

Anchor不得不降低产量

另一个1层公链设计了相同的机制,并提供了更高的产量

最近在Waves上看到了类似的东西。同类模型有一些问题

认为他们正在争取时间全力以赴并与尽可能多的地方融合

Jose对脱钩和死亡螺旋风险的反应是什么?

承认存在风险很重要

一切都有风险

就连DAI的超额抵押设计也差点在黑色星期四炸毁

使用中心化抵押品的去中心化稳定币可能会受到审查

稳定币有不同的风险和权衡

“因此,我在DAI和UST这两个最大的去中心化稳定币之间的权衡是,DAI将安全和保护免受尾部风险置于增长之上,而UST将增长和资本效率置于下行风险之上。”——Jose·Macedo

DAI的需求不会增加DAI的供应量。增加DAI供应的是对杠杆的需求

因此,Maker最终与其他借贷平台竞争,不得不添加像USDC这样的中心化抵押品

LUNA有3个支持:

对自身的需求

UST需求

比特币储备

要问的问题是30 亿BTC是否足以保护160亿美元的UST

难以对反身性建模

稳定币是一种网络效应业务

二级市场的需求足以使LUNA目前的比特币储备超过50-75%

LUNA可以随着时间的推移增加自己的储备

2021年5月,UST供应收缩,并在LUNA周围协调了FUD。买家进来,系统幸存下来

在此期间,看到人们从LUNA逃到UST并进入Anchor

Do Kwon和关键人物风险

Jordi

Do Kwon非常聪明,并且一直在做出非常好的决定

没有任何问题。最终,他正在建立的生态系统应该会自行运行

认为更大的问题是从杰出的创始人和强大的公司分散到社区

Jose

过早去中心化是个问题

对于稳定币来说尤其如此,它需要大量的精力,需要推动集成,并且需要在一开始就构建产品

相信渐进式去中心化

曾与该领域的许多创始人合作。Do Kwon是一位出色的工程师和富有远见的完美结合

Terra在去中心化频谱上的位置在哪里?

Jose

将去中心化放在线性频谱上是困难的

以太坊是去中心化的,但它的主要稳定币是完全中心化的

从技术角度来看,Terra是中心化的

Curve 4pool和Do Kwon的推文说DAI会死

Jose

Twitter上有一群人不断提出反对UST的畸形论据

Maker一直傲慢且对UST不屑一顾

他的解释是它以错误的方式理解了Do Kwon

包括Terra在内的联盟在Curve上建立了一个由UST、FRAX、USDC和USDT组成的4pool

以太坊DeFi会充满UST吗?

Jordi

不要认为这很简单

最终,我们将需要去中心化的东西

不确定DAI的前景

不要认为我们处于UST超过USDC的阶段

Jose

中心化稳定币不会是一个长期的解决方案

UST将如何对抗中心化产品?

没有人可以在Terra区块链上扣押资产或冻结余额

可以针对其他中心化产品来使事情变得困难,例如要求KYC进行UST集成

采用4pool代替3pool的意义

Jose

是一场巨大的胜利。它使UST和FRAX成为Curve上流动性最强的去中心化稳定币

Maker的回应是,这种发展不会威胁到DAI挂钩

仅仅锚定稳定币是不够的。他们需要在采用、效用和需求方面有所增长

UST增长太大然后突然崩溃的可能性?

Jordi

如果它发生在每个人都已经假设UST是货币的时候,很多人会受到伤害

在那种噩梦般的场景中,鲸鱼会先刷Curve池,然后拿到最优惠的价格

Jose

对Terra来说将是灾难性的

Curve 4pool将影响以太坊

不同意零售业会被搞砸。散户更容易以较低的滑点退出

Astroport正在建立自己的稳定币池。也可以这样退出

加密货币中的一切都有失败的风险

结束语

Jordi看空LUNA/UST的原因

需求下降

UST风险:

BTC桥风险

市场风险——比特币可能会下跌

Jose看多LUNA/UST的原因

UST依赖于作为整个DeFi的参考稳定币

误解、争议和重复性FUD让他更加看好

认为脱钩和Anchor可持续性的恐慌很弱——他解释了为何如此原因

认为下面反对UST的论据更有力:

关键人物风险

技术方面——Terra不是一个特别可扩展的Layer 1

去中心化稳定币将成为价值数万亿美元的产业,UST是这场比赛中最快的马

比特币储备变得越来越强大

出现一些在Terra上建设的最聪明的建设者

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/280416.html