从算法稳定币转向BTC储备稳定币 Terra的自救之路

算法稳定币在业内一直是一个非常具有争议的话题,创造一种价值稳定且不与其他资产挂钩的数字货币,真的有可能实现吗?

去年11月份,来自卡尔加里大学法学院的助理教授Ryan Clements在其题为《Built to Fail: The Inherent Fragility of Algorithmic Stablecoins》的论文开头指出:

“算法稳定币本质上是脆弱的,这些无抵押的数字资产试图利用金融工程、算法和市场激励来锚定参考资产的价格,它们根本不稳定,而是处于永久脆弱的状态。

这篇论文认为,算法稳定币是有根本缺陷的,因为它们依赖于三个因素,而历史已经证明这三个因素是不可控制的。首先,它们需要一定程度的需求支持操作稳定性。第二,它们依靠具有市场激励的独立参与者进行价格稳定套利。最后,它们需要随时提供可靠的价格信息。这些因素都不是确定的,而且在金融危机或极端动荡时期,所有这些因素在历史上都是脆弱的。所有的稳定币形式都需要监管指南,包括发行人注册要求、明确的分类、抵押品托管、透明度保障措施,以及风险披露和遏制措施。

算法稳定币特别需要一个强大的监管框架,包括风险披露和遏制保障措施,目前它们只服务于投机性的DeFi交易应用,几乎没有什么社会或普惠金融价值。

”

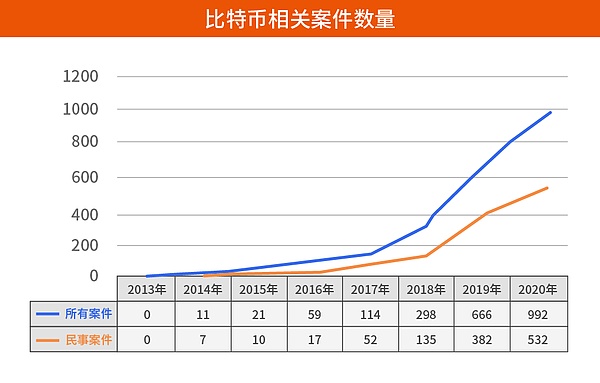

事实上,目前绝大部分的算稳项目均以“锚定失败,币价暴跌”的结局惨淡收场。

然而,目前最流行的算稳项目Terra(Luna),它却以非常抢眼的表现展现在大家面前,那它真的就实现了稳定的算稳目标吗?还是说Terra(Luna)也会难逃崩盘的命运,并最终沦为一个“旁氏骗局”?

在Ryan Clements教授的论文中,他也重点提及了Terra(Luna)这个项目,以下是他的描述:

“Terra的创造者Terraform Labs最近获得了大量风险资本的支持,投资者也对其非常感兴趣,Terra 使用其治理代币LUNA,以内置货币供应和经济激励(包括费用和套利机会)发行与美元和韩元挂钩的算法稳定币。

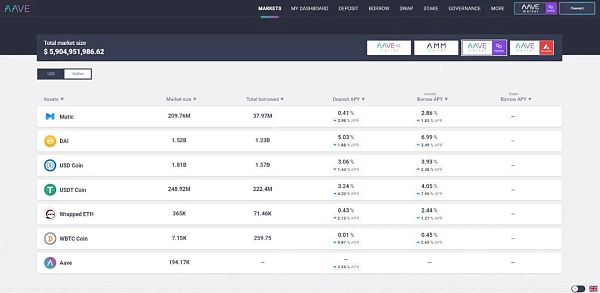

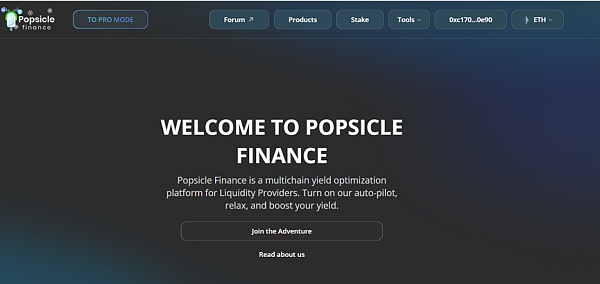

这些稳定币随后被用作不断扩大的Terraform Labs金融生态中的支付机制,该生态包括了用于创建跟踪美国股票、期货和ETF基金的合成资产协议Mirror,贷款和储蓄平台Anchor以及合作支付平台Chai。此外,Terra还计划在这个萌芽的生态系统中增加DeFi资产管理、其他贷款协议以及去中心化杠杆保险协议。

Terra的稳定币是连接新兴金融“基础设施”的“核心”,这包括上述电子商务支付、合成股票、交易所交易基金、衍生品和其他金融资产、储蓄以及借贷应用。Terra激励独立交易者购买其稳定币,如果稳定币低于锚定汇率,则以LUNA作为交换。Terra稳定币的稳定性超越了 DeFi 投机,考虑到它们在Terra经济中的许多应用,这些算法稳定币也直接影响到了许多企业和消费者的经济前景。

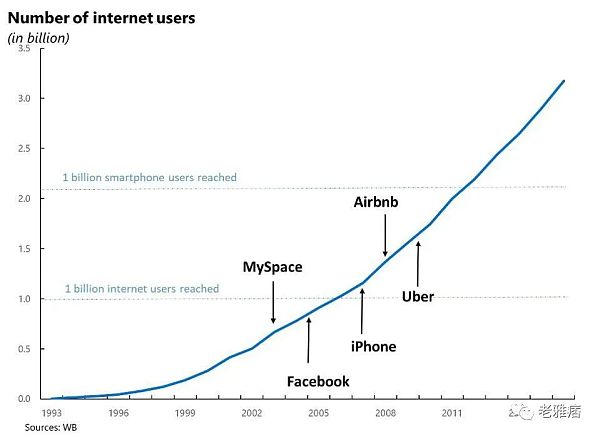

为了使这个生态系统持续可行,Terra稳定币及其治理代币LUNA,必须有一个永久的需求水平。换句话说,两种代币之间必须有足够的套利活动,Terra生态系统中必须有足够的交易费用,网络中必须有足够的挖矿需求。Terra创始人宣称,将稳定币作为交易货币的主流做法,以及“质押”它们并获得回报的能力,创造了“网络效应”和长期激励,以保持和维护生态系统。

因此,Terra押注的‘在网络上使用稳定币的金融应用将推动永久的需求’,这个假设是不确定的,历史上,Terra 稳定币也发生过偏离锚定的情况。在很多方面,一个由算法稳定币支持的发展中的DeFi 金融生态系统,它没有真正的抵押品或政府担保,而是依靠个人动机的市场参与者的永久利益来实现可持续性,这看起来就像是站立的多米诺骨牌,而一旦第一个倒下,所有其他的多米诺骨牌可能都会受到影响。

”

那Terraform Labs就不清楚这里面的风险吗?当然不是的,恰恰相反,作为系统的设计者和运营者,他们对整个系统涉及到的巨大风险是一清二楚的。

在这个背景下,一个值得关注的crypto实验正在进行当中。

简单来说,UST正在从一个锚定美元的算法稳定币过渡到一个由比特币作为储备金的稳定币,但注意,这目前还只是一个雏型。

TerraUSD(简称UST)作为Terra生态的核心,其目前的市值已经超过了150亿美元。

(数据来自coingecko.com)

在整个稳定币市场,UST的市值仅次于Tether(USDT)、USDC以及BinanceUSD,但和这些由法币作为储备的中心化稳定币不同,UST的增发,是通过燃烧系统的治理代币LUNA来实现的,但正如Ryan Clements教授的说法,即便Terraform Labs已经为UST创造了一个庞大的生态,这种做法依旧伴随着巨大的风险。

于是,为了化解风险,Terra转而开始使用比特币作为UST的抵押品。

今天,Luna基金会储备当中,有价值超过30亿美元的比特币、USDT以及LUNA,而项目方正慢慢将其中的大部分转换成比特币。

而据Jump Trading在Terra社区发布的治理提案,这个比特币储备池将在UST向下偏离时立即用于支持UST,避免脱锚的情况发生,并依靠交易者在危机解除后补充BTC储备。

至于新的UST发行,Terra团队还可能改变燃烧100% LUNA的做法。

相反,Terra可能会燃烧掉60%的LUNA,并用其中40%用于购买比特币。

举个例子,假设我想要mint价值10000美元的UST,我现在燃烧掉的,并不是价值10000美元的LUNA,而是燃烧6000美元的LUNA,剩余价值4000美元的LUNA会被Terra团队用来购买比特币。(注:目前这还只是一种猜测,还没有被确认)

这种双重策略,会慢慢扩大Luna基金会的比特币储备,当然,当前价值30亿美元的储备与市值150亿美元的UST相比,显然无法做到100%的储备担保,但在理论上,假设比特币的价格能够持续上涨,那么Luna基金会的BTC储备价值,就有可能与UST的价值保持一致,甚至在足够长的时间内超过UST的价值(当然,这只是一种理想化的推测)。

那么Terra的这一做法,会带来什么样的影响呢?

首先,Terra正在成为一个持续的比特币买家,你可以将Terra视为比特币的新需求,最终Terra也可能会成为比特币持有量最多的组织之一。

其次,Terra正在强调比特币储备稳定币的优点,Do Kwon详细阐述了“比特币是世界上最硬、最去中心化资产”的观点,这使得UST和BTC之间产生了一种共生关系,同时也将一部分风险转嫁到了BTC的身上。

第三,Terra生态会成为比特币的一个L2层。

当然,即便Terra理论上可以凭借比特币的价格上涨来化解系统风险,但其还必须要在比特币和其生态系统之间搭建一座安全的桥梁,此外,我们还需要假设Terra基金会不会作恶。

最后谈谈一些个人的粗浅观点:

没有外部抵押品的算法稳定币要想实现稳定,是不可能的,这就好比没有外部能源的注入,“永动机”就不可能实现永动是一个道理;

Terra转向比特币储备是必须的,这是为了化解风险,但其本身的风险,目前来看还是很大的;

假设有朝一日Terra储备的比特币价值能够接近甚至超过UST的市值,并且能够很好地实现兑换,那Terra的整个生态将变得极具统治力;

短期Terra的做法有助于提升BTC的市场需求,这对BTC持有者而言是好事。

相关资料:

1、https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3952045

2、https://agora.terra.money/c/governance/13

3、https://www.defidaonews.com/article/6738234

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/282434.html