dYdX的绝地反击:从濒临倒闭到单日交易量20亿美元

原文标题:《The History of dYdX (so far)》

这是迄今为止 dYdX 的简史。我认为对于任何对 dYdX 感兴趣的人来说,这应该是一个很好的背景。对于在更广泛的 DeFi/加密货币领域工作的任何人来说,我们所经历的旅程可能也是有用的。

2015–2016

在 Coinbase 工作

在加入 Coinbase 之前,我对加密货币一无所知。开始在 Coinbase 工作后不久,我对加密货币的未来感到非常兴奋。在我刚开始在 Coinbase 工作时,基本上唯一正统的加密货币(我们所知道的)就是比特币。我们都 100% 相信比特币将是加密货币中唯一有趣的东西,因为如果任何其他链做了一些有趣的事情,比特币就会整合它并利用其卓越的网络效应来粉碎另一条链。当然,这最终是错误的。

当我最终发现以太坊时,我特别兴奋:我意识到这是一种新的计算范式——程序第一次可以完全自主、确定地运行,并且不受任何其他人的控制。我确信必须在以太坊之上构建一些最终会变得巨大的东西。

2017

Weipoint

在创建 dYdX 之前,我一直在为去中心化应用程序的搜索引擎做全职工作。我为此工作了 4 到 5 个月,但没有人使用它——我曾经有大约 10 个用户。这个想法太早了。当时世界上只有几十个 dApp。如果没有可搜索的内容,搜索引擎的意义何在?

教训:这教会了我在创业中时间的重要性。太早或太晚都是错误的。

dYdX 成立——7 月 27 日

在 Weipoint 之后,我下定决心要做一些对市场有用的东西。当时(直到今天)使用加密货币的主要方式是用于交易和投机。大约在这个时候,第一个去中心化交易所(0x,Kyber)出现了。我看着这个,并认为这是在以太坊之上构建的真正有用的东西。

鉴于此,我认为接下来要构建的合乎逻辑的东西是去中心化的保证金交易和衍生品。这似乎是合乎逻辑的,因为当时保证金交易(由 Bitfinex 领导)在加密领域开始兴起。金融市场随着时间的推移从现货保证金衍生品演变。似乎加密货币应该没有什么不同。

我想出了这个名字(我对 dYdX 的主要贡献)并独自创立了 dYdX。

初步进展

我编写了 dYdX 白皮书的第一个版本(现在超级过时)和智能合约的第一个基本版本(该版本从未投入过)。最初的白皮书有保证金交易和(完全抵押)期权的协议。我决定首先建立保证金交易。

200 万美元种子轮

dYdX 筹集了 200 万美元的种子轮融资,估值为 1000 万美元,由 Andreessen Horowitz 和 Polychain 领投。我们很幸运还引进了 15-20 位顶级天使投资人。dYdX 现在开始看起来像一家真正的公司!

2018

早期

Brendan、Zhuoxun(运营主管,现已离开并创立 Magic Eden)和 Bryce(高级软件工程师)加入了团队!从一个人变成多人帮助我们更快地行动!我们最初在 Soma 的一个私人 WeWork 办公室工作,2018 年年中搬到了我们在杰克逊广场附近的第一个办公室。

1000 万美元 A 轮融资

我们以 4000 万美元的估值筹集了 1000 万美元的 A 轮融资。这轮融资再次由 Andreessen Horowitz 和 Polychain 领投。这给了我们 5 倍的资本和更长的跑道(我们仍然没有获得收入)。

V1 保证金协议

Brendan 和我建立了保证金交易协议的第一个版本。虽然它在当时是令人印象深刻的技术(我们发明了闪电贷和 dex 聚合器),但它过于复杂,并且过于笼统。从 dYdX 成立到上线,花了将近一年的时间。

教训:我们应该构建一些更特殊的用途/MVP 并进行迭代

Expo

dYdX 的第一个产品 Expo 建立在 V1 保证金协议之上。这是一个可以用来购买杠杆 Token 的简单的交易应用程序。杠杆 Token 是 ETH 上空头/多头保证金头寸的 Token 化版本。

我们的想法是,我们将为用户提供一种更简单的保证金交易方式——只需购买 Token 并获得杠杆!我们认为这将扩大杠杆交易市场,并吸引那些认为交易所(如 Bitfinex)过于复杂的用户。

在高峰期,Expo 每天交易额约 5 万 美元。

教训:我们错了。我们发现我们的用户不想要一个简单的交易产品,而我们为简化交易而构建的抽象让他们更难做他们想做的事。我们的用户并不简单,他们很复杂。他们想要一个完整的交易。

2019

Solo

我们构建并推出了 dYdX 保证金交易协议的第二个版本,代号「Solo」。这个版本更强大,它解决了原始协议的一些问题。

从 Expo 中汲取经验,我们推出了针对更成熟交易者的交易产品。进展顺利,几乎立即将我们的交易量增加到每天约 100 万美元。

dYdX 订单簿

到目前为止,dYdX 还没有建立自己的交易系统。相反,我们与第三方 DEX、0x 集成以获取 ETH 的买卖订单。我们的用户在这方面遇到了许多问题,包括高失败率(例如,用户进行交易,然后发现交易失败)和流动性低。

所以我们决定建立我们自己的基于订单簿的交易系统。这使我们能够建立自己的流动性,并解决一些产品问题。这运作良好,让我们迅速成为当时流动性最强的 DEX 之一。

教训:垂直整合我们控制下的更多堆栈,通常可以带来更好的产品体验

2020

3 月,我们开启交易费,第一次开始盈利!

永续合约

4 月,我们推出了 BTC 永续合约。我们很快就推出了 ETH 和 LINK 的永续合约。

进入永续合约的决定是由当时由 Bitmex 推动的永续合约交易量激增所推动的。在永续合约杠杆交易的推动下,Bitmex 的交易量迅速超过了 Bitfinex 和其他公司。我们(正确地)认为这是加密交易中一个重要的新兴趋势,并认为是时候转向衍生品交易了。

在我们之前,没有人在 DEX 上建立过永续交易。当时,尚不清楚我们是否能够以去中心化的方式成功构建永续合约。显然,从长远来看,赌注为我们带来了巨大的回报。

推出永续合约还使我们能够支持跨链资产(例如 BTC)的交易。我们最初认为在 DEX 上交易 BTC 将是杀手级用例,但事实证明是错误的,我们的 ETH 永续合约最终拥有更多的交易量。

起初,我们永续合约的交易量低于我们的保证金交易产品。一个问题是 V1 perps 协议仅支持隔离保证金(用户必须为每个市场单独存入抵押品)。这让我们很难建立流动性并推出新市场。出于这个原因,我们的 v1 perps 只有 3 个市场。

教训:及早(不是第一个,而是及早)赶上趋势,并且不害怕丢弃/取消我们之前构建的所有东西的优先级,可以带来巨大的好处

COMP & Uniswap 的崛起

大多数人不记得这一点,但 dYdX 是 2020 年初交易量排名第一的 DEX。有时我们接近 50% 的市场份额。当时我们每天的交易量约为 1000 万美元。

Compound 推出 COMP,以及随后流动性挖矿和 DeFi 的爆炸式增长改变了这一切。COMP 及其流动性挖掘的指数级成功(导致 Compound 的 TVL 几乎在一夜之间增加了 100 倍)迅速刺激了大量新的 DeFi Token。

人们自然想交易这些 Token 。但他们中的许多人只能在 Uniswap 上交易(它可以很容易地极快地添加新 Token)。这几乎在一夜之间再次导致 Uniswap 的交易量和采用率大幅增长了 100 倍。

我们被抛在了尘土中,完全错过了这一趋势。我们完全无法添加新 Token,只有 3 个,而 Uniswap 有数百个。我们的市场份额从约 50% < 0.5% 迅速下降。

教训:预测或至少能够快速响应市场条件的剧烈变化很重要

被 Gas 压垮

DeFi 兴起的一个主要副作用是以太坊的 gas 成本增加了 100-1000 倍。在这一点上,我们正在为我们的用户补贴(支付)gas 费用。现在,执行单笔交易要花费 100 美元以上的 gas 费用,而我们的交易费用还远远不够。

我们开始以惊人的速度大量流失资金。在交易量最高的日子里,当人们在交易所进行交易时,我们将损失数万美元,如果我们不采取行动,我们将在 9 个月内用完所有钱。

所以我们确实采取了激烈的行动。我们将最低交易规模提高到 10,000 美元以上(您可以在 dYdX 上交易的最低金额),并最终征收与每笔交易的汽油费成比例的固定交易费用(因此我们的用户必须为单笔交易支付 100 美元以上的费用). 就在 DeFi 的其余部分正在爆炸式增长之际,这极大地损害了交易量和采用率。

1000 万美元 B 轮融资

我们需要筹集更多资金,否则公司看起来会倒闭。

在这一点上,我们的长期计划是永远不会完全去中心化,而是永远保持在协议之上的中央订单簿的盈利业务。我不相信有可能用当前的技术构建一个完全去中心化的产品来支持专业交易者(我们的核心用户)的需求。

这给我们带来了一个存在的问题:如果我们从未完全去中心化,那么我们相对于 Binance 和 FTX 的竞争优势是什么?我们能比他们做得好 10 倍吗?老实说,我当时并没有很好的答案。

因此,我们基本上被硅谷的所有主要加密投资者(a16z、Polychain、Paradigm 等)拒绝这一轮投资。幸运的是,我们最终还是以不错的条件从三箭资本(后来证明他是一个很好的合作伙伴并且非常乐于助人)那里筹集了资金。我们以 8000 万美元的估值筹集了 1000 万美元(我们故意卖掉了比以前少的百分比,因为我们知道我们处境艰难,现在不是筹集资金的理想时机)。

2021

新办公室

在 COVID 之后,我们于 3 月搬进了旧金山的新办公室!我们今天还在那里。

L2——Starkware

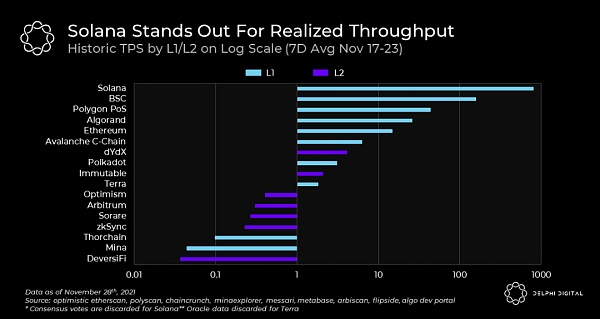

我们需要对我们的产品进行重大更改,因为我们的业务受到 Gas 费的打击,并且从产品的角度来看,我们无法跟上 Uniswap、FTX 和其他公司的步伐。我们确定是时候从以太坊 L1 转移到更具可扩展性的链上。

在考虑了许多不同的选项(Starkware、Solana/Near、构建我们自己的 optimistic rollup)之后,我们选择了 Starkware。它为我们提供了比以太坊更好的高吞吐量、低延迟,并且是迄今为止最适合的。

我们最初计划 Starkware 构建需要 3 个月,但最终需要 7 个月。Layer 2 产品于 21 年 4 月推出。重要的是,Starkware 与 Ethereum 的吞吐量增加使我们能够切换到交叉保证金(多个头寸可以由一个保证金账户抵押)。这使我们能够建立更好的流动性,并推出更多交易对。我们现在有大约 30 个,而不是 3 个。在推出 L2 后不久,我们的交易量飙升了约 5 倍,达到每天约 3000 万美元。

6500 万美元 C 轮融资

21 年 6 月,我们筹集了 6500 万美元的 C 轮融资,估值为 2.15 亿美元,由 Paradigm 领投。除了一个伟大的新的主要投资者外,我们还引进了一些高质量的投资者。

dYdX 基金会发行 DYDX

21 年夏季,瑞士独立基金会 dYdX 基金会成立。基金会于 21 年 8 月发布了 DYDX,即 dYdX 协议 Token。

我认为设置激励措施做得很好——我认为比迄今为止任何其他 DeFi 协议都要好。Token 推出后,dYdX 交易量飙升至超过 20 亿 美元/天。

2022

我们在纽约 开设了第二个总部!

V4

dYdX 的完全去中心化版本 V4 的工作认真开始。有了 V4,我们有一个明确的使命和理由 dYdX 可以实现成为最大的加密货币交易所的目标——一个完全去中心化和开源的专业交易所,可能比现有金融平台好 10 倍。我们发布了一篇博文,详细介绍了我们的 V4 计划。这仍然是公司最优先考虑的项目。V4:https://dydx.exchange/blog/v4-full-decentralization

原文作者:Antonio Juliano

原文编译:Colin Wu Gary Ma

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/284350.html