热威电热实控人家族IPO前分红3.3亿元 新产品量产当年产能利用率超200%

中国网财经11月23日讯(记者叶浅 单盛群)近日,杭州热威电热科技股份有限公司(以下简称“热威电热”)更新了招股书,拟在上交所主板上市。

本次IPO,公司拟募集资金7.6亿元,用于年产4000万件电热元件生产线扩建项目、杭州热威年产500万台新能源汽车加热管理系统加热器项目以及技术研发中心升级项目。

事实上,热威电热是典型的家族企业,公司三名实控人存亲属关系,本次发行前三人合计控制公司100%股份。值得注意的是,2019年-2022年上半年报告期内,热威电热进行了4次分红,共计3.3亿元。其中,2022年上半年公司的分红金额已超过当期净利润。

此外,2019-2021年,热威电热主营业务毛利率呈下滑趋势,产品盈利能力存疑。2021年量产的新能源汽车电热元件产能利用率高达243.02%,也引发了证监会的关注。

主营业务毛利率连续三年下滑

资料显示,热威电热主要从事电热元件和组件的研发、生产及销售,产品主要应用于下游民用电器、商用电器、工业装备领域等。

具体来看,热威电热主要产品包括民用电器电热元件、商用电器/工业装备电热元件等。其中,民用电器电热元件收入占比分别为93.12%、93.7%、91.46%、89.41%,是公司最主要的收入来源。

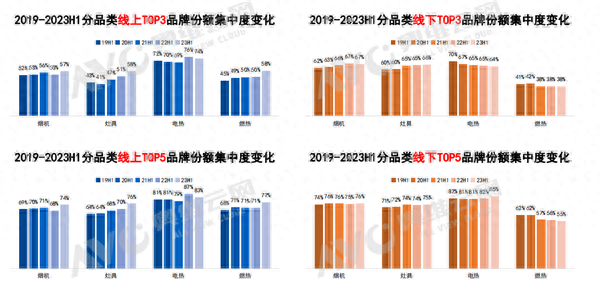

值得注意的是,2019-2021年,热威电热的主营业务毛利率出现下滑趋势,分别为31.45%、29.63%和27.40%。主营业务的民用电器电热元件中,厨房电器电热元件、衣物护理电器电热元件和卫浴电器电热元件,三者的毛利率皆不到30%,且连续三年下滑。

尽管商用电器/工业装备电热元件的产品定制化程度高,毛利率高于民用电器电热元件毛利率,然而热威电热商用电器/工业装备电热元件的毛利率也由2019年的52.09%下滑至2021年的42.96%。

除了产品盈利能力减弱,热威电热还暗藏商誉减值风险。

2018年11月,热威电热购买了非同一控制下合并河合电器所拥有的电热元件业务,合并对价29977.85万元与资产组可辨认资产的公允价值22002.28万元之间的差额7975.57万元确认为商誉。2022年6月末,上述商誉的余额为7975.57万元。

针对公司账上商誉,证监会也在反馈意见中要求热威电热提供报告期各期对商誉进行减值测试的具体过程,收购河合电器电热元件业务认定为非同一控制下合并的原因等。

IPO前大手笔分红

招股书显示,热威电热是典型的家族企业,实控人为张伟、楼冠良、吕越斌三人,其中楼冠良系张伟妻弟,吕越斌系张伟表弟。楼冠良任公司董事长,吕越斌任董事、总经理。

热威电热股权结构中,张伟、楼冠良控制的厦门布鲁克持有热威电热80%的股份,厦门布鲁克控制的宁波热威持有热威电热10%的股份;吕越斌控制的布鲁克企管持有热威电热10%的股份。

图片来源:热威电热招股书

此外,还有其他关联股东间接持有热威电热股份。张伟堂弟张亮间接持有公司0.14%的股份,现任公司董事、董事会秘书,楼冠良哥哥楼冠豪间接持有公司0.64%的股份,现任公司总裁顾问,楼冠良侄女楼溢华间接持股比例为0.03%。

在此股权结构之下,热威电热IPO前进行了4次大额分红。

招股书显示,报告期内公司分配利润或股利分别为9639.96万元、3400万元、9000万元、11000万元,共计分配股利33039.96万元。其中,2022年上半年公司的分配股利金额已超过当期净利润(10233.74万元)。

产能利用率超负荷被证监会追问

此次IPO,热威电热拟募集资金7.6亿元,用于年产4000万件电热元件生产线扩建项目、杭州热威年产500万台新能源汽车加热管理系统加热器项目以及技术研发中心升级项目。

值得注意的是,因新能源汽车电热元件产能利用率过高,热威电热还遭到证监会的追问。

招股书显示,2020年,热威电热新增了新能源汽车电热元件。2021年,公司新能源汽车电热元件开始实现规模化生产和销售,当年产能利用率迅速升高至243.02%。此外,报告期内,热威电热金属管状电热元件、裸露式电热元件产能利用率多次超100%。

图片来源:热威电热招股书

对于公司多项产品产能利用率超过100%,部分产品产能利用率超200%的情况,证监会要求热威电热披露是否已建立完善的安全生产管理制度,是否发生安全生产事故,以及产能利用率超100%情况是否构成违法等。

对热威电热IPO进展,中国网财经将保持持续关注。

(责任编辑:王擎宇)

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/152593.html