飞科电器:轻资产运营 盈利能力持续提升

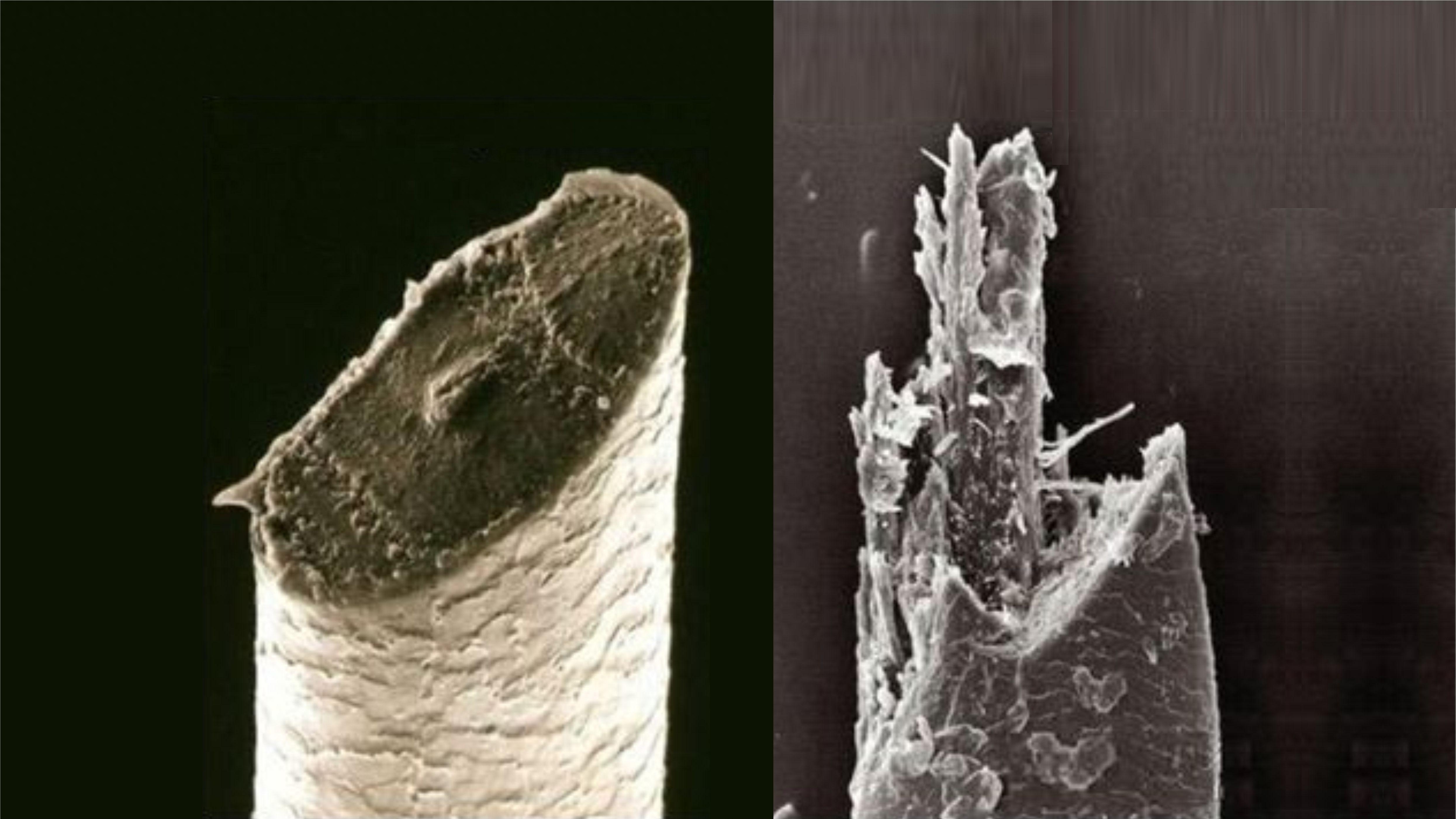

主打产品电动剃须刀量价齐升,新产品 # 销量迅猛。 2017 年公司实现营业收入 38.53 亿元/+14.6%,归母净利润 8.35 亿元/+36.2%。其中 Q4 单季公司实现收入 11.90 亿元/+14.9%,归母净利润 2.35亿元/+22.0%。拟现金分红 6.53 亿元,分红率 78.2%。主要优势产品量价齐升势头延续: 电动剃须刀(占主营业务收入 68%) 销量和销售单价同比+6.34%/+8.79%,毛利率+2.06pct。电吹风(占主营业务收入 15%) 销售单价和销量同比+11.25%/-1.22%。毛球修剪器、鼻毛修剪器、女性剃毛器等产品增速迅猛,营收分别同比+35%/+39%/+81%。

核心产品具备强有力竞争力, 轻资产运营,成本转嫁给下游, 盈利能力持续提升。 年报显示盈利势头良好, ROE 34.7%/+4.12pp,毛利率 39.3%/+1.4pp,净利率 21.7%/+3.4pp。 公司利润的增长,得益于规模增长、 费用减少、 政府补助增加及投资收益增加。 规模增长来自核心产品电动剃须刀具备很强竞争力实现量价齐升, 这得益于公司一方面长期重金投入研发设计和品牌运营,14-17 年研发费用 CAGR 为 42%,另一方面标准化设计, 生产大部分外包( 60%数量), 借助外包厂家的产业集群优势降低运营成本。 渠道方面,传统渠道新增经销商 95 家,年底存量 682 家;电商渠道发力,线上收入同比增长 35.53%,占公司内销比例达 52%。中怡康数据显示, 2017 年飞科剃须刀线上份额 55%/+5.2pp.,线下份额 39%/+0.2pp., 成为国内个人护理电器领导品牌。

双品牌、新品类、海外市场将成为未来利润增长点。 低端产品“ POREE 博锐”已完成线上线下渠道初步布局且增长迅猛, 2017 年销售收入 2.5 亿元,同比增长 79.67%。加湿器、健康秤、延长线插座等新产品均已完成研发和封样,电动牙刷、美颜理容电器研发稳步推进。 海外市场方面,将以本土化营销突破新兴市场,以电商渠道突破欧美市场, 同时全球范围寻找领域内并购机会。

销售费用率下降, 研发投入增加, 存货周转加速,整体效率提升。 销售费用率 7.6%/-2.6pp,主要是减少传统媒体广告的投放,加大互联网营销。 2018 年体育大年及渠道调整,且于 4Q 恢复电视广告投放,预计销售费用率将有所提升。管理费用率 3.7%/+0.2pp,主要是研发投入同比提升48%。渠道改造后营运能力显著增强, 存货周转天数 54 天/-9 天。

盈利预测与投资建议:飞科在电动剃须刀领域掌握核心技术,生产大部分外包转嫁成本波动, 长期注重研发投入和品牌运营, 在报告期内实现核心产品量价齐升, 新产品起步增长迅猛。未来我们依然持续看好核心剃须刀增长潜力,看好公司在其他个人护理电器上的布局,盈利能力有效提升。预计 18-20 年 EPS 分别为 2.22 元/+16%、 2.57 元/+16%、 2.87 元/+12%,看好公司发展潜力。

风险提示: 剃须刀出现安全事故影响品牌形象, 新品类新市场拓展进度不及预期。

本文源自证券市场红周刊

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/164946.html