10月、11月居民贷款数据一泻千里,贷款需求真的下降了吗?

刘波(资深金融从业者)

1

今年下半年,各家金融机构都在哀叹客户贷款意愿下降,贷款需求不足。

尽管人民银行继续执行宽松的货币政策,几乎是拿着鞭子抽着各家金融机构快速落实信贷投放计划,在有些金融机构覆盖弱的地区,人民银行甚至亲自带队,现场带着金融机构去解决当地企业的融资问题。

各地银保监局每个月都在召集辖区内金融机构开会,主题不是新市民纾困,就是小微企业融资,要么是请做得好的机构分享经验,要么就是督促暂时掉队的机构制定改进计划,逐个机构了解情况,逐个机构部署任务。

为了抗疫纾困,监管机构真是用了九牛二虎之力。

但,今年下半年尤其是10月、11月的社融数据相较去年同期还是一泻千里。

根据人民银行公布的数据:

2022年7月社会融资规模增量为7561亿元,比上年同期少3191亿元,这其中还包括政府债券净融资3998亿元,同比多2178亿元,如果剔除掉,减少值为5369亿元。

2022年8月社会融资规模增量为2.43万亿元,比上年同期少5571亿元。

2022年9月社会融资规模增量为3.53万亿元,比上年同期多6274亿元,但其中,对实体经济发放的外币贷款折合人民币余额为2.18万亿元,同比下降7.1%;增的是企业债券同比增长7.7%;政府债券同比增长16.9%;非金融企业境内股票余额为10.34万亿元,同比增长14%。

2022年10月社会融资规模增量为9079亿元,比上年同期少7097亿元。

2022年11月份社会融资规模增量为1.99万亿元,比上年同期少6109亿元。

其实,社会融资规模的增速下降,并不是从今年下半年开始,而是从去年一直贯穿到今年(如图1所示)。

图1

去年,大家对信贷需求的下降的感受之所以不明显,是因为对实体经济发放的贷款以及委托贷款、信托贷款只是微量减少(如图2、图3所示)。 降得多的是政府债券,从2020年新增134611亿元降低到2021年新增74898亿元。也就是说,在政府抗疫纾困的政策下,在监管不遗余力的具体措施推动下,虽然企业和居民对未来的预期依然不乐观,有一定的惜贷情绪,但宽松的货币政策,具体而微的监管一系列降息降费措施,还是冲抵了这部分情绪,使得信贷需求大致平稳。所以金融从业者们去年的体感是:市场虽然没有2020年好做,但总体还过得去。

图2

图3

2

今年以来,尽管货币政策依然宽松(如图4),小微贷款两增两控的考核依然严厉,甚至11月份人行再次降准0.25个百分点,释放长期资金5000亿元,但贷款真的是放不动了。

图4

这个贷不动,要分两个层面来说。一方面是银行愿意贷的优质客户,贷款意愿下降。这个意愿下降也不是从今年开始,而是伴随着疫情交织了两三年,之所以信贷规模还在增长,是由于两增两控政策,逼着金融机构对客群进行下探,大量介入普惠小微企业贷款,从2020年开始,普惠小微企业贷款每个季度的增速都在20%以上,高的时候甚至超过了30%(如图5)。

图5

根据银保监会公布的数据,截至2022年9月末,全国小微企业贷款余额58.04万亿元,其中普惠型小微企业贷款余额22.93万亿元,同比增速24.10%,较各项贷款增速高13.18个百分点,有贷款余额户数3811.04万户,同比增加626.39万户。

但从2022年10月开始,这块的增长也乏力了,原因也很简单,金融机构虽然讲政治、讲占位,但自身的消化能力也是有限的,风险的尺度也不能无限放宽,下探尤其是在疫情期间对小微企业的下探,是有容忍度极值的,毕竟要对储户负责,对不良负责,对机构自身的安全负责。

还是根据银保监会公布的数据,2022年前9个月,银行业金融机构为214.62万户中小微企业、个体工商户、货车司机贷款办理了延期还本付息,延期金额为5.11万亿元。一共58.04万亿元贷款余额,9个月的延期本息就达到5.11万亿元。

大规模的延期,主要是为了抗疫纾困,但客观上也延滞了金融机构的不良,对当期不良率数据有极大的“优化”作用。最新的权威数据我没有查到,目前只看到2022年5月国务院新闻办公室举行国务院政策例行吹风会上公布的银保监会统计数据:截至2022年4月末,银行业普惠型小微企业贷款不良率2.18%,较年初持平。

假设年底普惠型小微企业贷款不良率依然是2.18%,假设四季度的延期金额的比例和前三季度持平(按此计算,延期金额会达到6.81万亿元),最后的不良率会是多少?谁的心里都没有底。

不良的最差表现我们无法预测,但不良的最优表现我们可以分析,根据中国银行保险监督管理委员会、中国人民银行发布《2019年中国普惠金融发展报告》,2019年全国普惠型小微企业贷款不良率为3.75%。

2019年没有疫情的扰动,经济的增速也显著高于今年,银行机构对小微企业的客群也没有下探,以2019年全国普惠型小微企业贷款不良率作为今年实际不良率最优表现参照物,我想不会有有太多人表示异议。

而银行的利率是多少呢?根据央视网的报道,援引银保监会最新统计,2022年前10个月,全国新发放的普惠型小微企业贷款利率5.28%。

即使以最好的不良表现计算,定价减去不良,5.28%-3.75%=1.53%。这1.53%里要包含储户的资金成本、获客成本、数据成本、税务成本、催收成本,还有银行人员工资、服务器、办公场地、营业网点等运营成本,这是无论如何都算不过账的。

所以说,这已经不是银行愿意不愿意继续下探的问题,而是已经用尽了全力,不计较该业务的亏损,已经到达了自身的极限。

长久来看,价格和增长,需要放开一个,才有可能破局。

贷不动另外一个层面,不是真的贷不动,疫情向下,有多少人,多少企业没有了收入或者收入减少,他们也要吃,也要喝,也要养家糊口,怎么会没有资金需求?

静态管理期间,居民楼的外卖都有人偷,不是偷钱,而是偷一碗吃的,可想而知,艰难到了何种地步。

但这样的客群银行敢贷吗?从风险层面上来说,这个是一个技术问题,各家的答案不尽相同,这里不做评论。

更难的是道德层面,是舆论层面,这部分的客群如果要做,风险一定很高,需要高定价覆盖高风险。贷给客户钱的时候,客户千恩万谢,但一旦逾期到了催收层面,银行就成了向这么可怜的弱势群体逼债,银行这么高的利率黑心,再加上黑产的介入,蜂拥而至的投诉,让人不寒而栗。

大众是同情弱势群体的,媒体是同情弱势群体的,银行有口难辨。准确的说,大量的银行是主动放弃掉这部分市场的,盈利不一定好,麻烦却一定多。这就是贷不动的真相的另一面。

可是,客户的困境是银行造成的吗?银行贷给他钱满足他急迫的生活所需,难道有错?如果他能借到更低利率的钱为什么还要借高的?

很多时候银行不是问题的制造者,但却成了情绪的宣泄口。

可是这块市场总要有人做,如果正规金融机构全部放弃,这块就会沦为高利贷的狂欢,年化百分之几百的PDL不就历历在目吗?数千家P2P不就离开不远吗(也有好的,不能一概而论)?

疫情期间,如果贷给这部分群体几千元钱,他就可以去团菜,他的家庭生活就有了基本保障。如果没有这几千元钱,当他和他家人的生活都无以为继时,他可能拿起的就是两把菜刀。

需求是刚需,风险是真高。很多时候,银行也需要被理解。

3

一方面,银行的贷款贷不动,另外一方面,居民的存款却疯狂增长,2019年居民存款增加了8.7万亿元,2020年增加了11.29万亿元,2021年增加了9.9万亿元,2022年前10月增加了12.7万亿元。短短3年零10个月,居民存款就增加了42.59万亿元。而居民存款的总额为113.69万亿元,增长的绝对额前所未有!(存款增长详情见图6)

图6(表格来源于财经5月花)

如果要更细化的看社融和存贷款余额增速,可以看图7,我们可以发现,除了存款的增速是曲线向上的,其他各项指标都是曲线向下,而存款的增速,主要来源于居民部门。

图7

我记得2018年,2019年,有一些人在担忧,说中国的居民杠杆率,用户共债率过高,有些媒体也信以为真,跟着鼓吹。我曾多次在各种论坛中表达过我的观点,但囿于自己本身就是市场的参与者,我的观点会被认为是在维护自己所在的行业。,

空对空的争论没有意义,还是用结果和数据来说话吧。

中国的居民杠杆率真的过高吗?市场已经给出了答案。

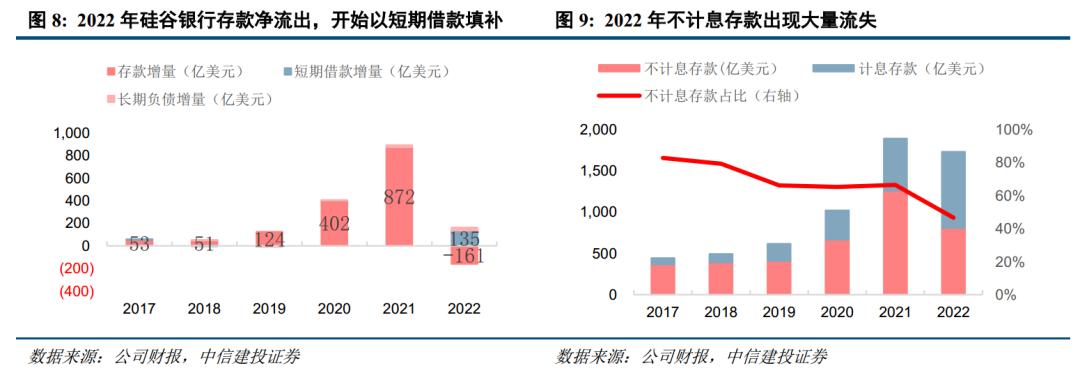

我们从各国的居民部门杠杆率来看,中国居民部门的杠杆率是远低于美国、英国的,基本和日本、德国持平(见图8)。把这个数据范围扩大,全球各国的居民部门的平均杠杆率是60%左右,发达经济体是72%左右。中国刚刚是全球平均水平。

图8

我们还可以看得更具体点,把世界主要大国列出来(见图9),不管怎么看,中国居民部门的杠杆率也不过是中等水平。

图9

我们再从居民的消费、债务、可支配收入的增速来看(见图10),从2016年以后,居民部门的债务增速是一路下行的,从2016年的20%多,一路降低到2021年的10%出头。

而居民的可支配收入的增速。除了2020年疫情爆发,一直稳定在10%左右,居民的消费的增速和居民可支配收入的增速,呈现出高度一致性。

从安全的角度来看,没有比这更健康的曲线了。

图10

4

有些人还有一个观点,说中国居民的杠杆虽然绝对值不高,但增速过快,过快的增速具有潜在风险。

这句话没有毛病,但道理似是而非。

既然问题是过快的杠杆率增速,我们就来看看增速是怎么个快法,超高增速又来自哪里。

图11是2014年-2021年的消费信贷余额及增速统计,我们可以清晰的看到从2014年开始,消费信贷呈现出超高速增长的态势,增速在2015、2016年到达顶峰,一路飙升超过了50%,如果持续如此,当然是巨大的风险,但从2017年开始,增速逐年下降,到2021年甚至跌到了10%以下。

低于10%的增速是什么水平呢?是没有跑过M2增速的水平。这就是居民部门存款猛增的根本原因。

现在的问题哪里是居民杠杆率增加过快,不应该是居民消费疲软吗?

图11

既然谈到消费信贷,我们就把问题谈透。我们把消费信贷切开,看看短期消费信贷(主要是信用卡和媒体口中的现金贷)和中长期消费信贷(主要是房贷)。如图12所见,增量的主力是房贷啊,短期消费信贷才多少?短期消费信贷2020年甚至出现了负增长,即使到了2021年底,绝对额都还没有恢复到2019年的水平。

信用卡和现金贷推高了居民共债?这个结论正确与否不言而喻了吧。

图12

我这里还列明了短期消费信贷的占比(见图13),中国的短期消费信贷在消费信贷的总盘子中占比在17%左右。

17%是什么水平呢?根据公开数据查阅,2008年美国短期消费信贷的占比是26.50%,此后数年都在27%-28%之间波动,也就是说,对比美国,我国个人短期消费信贷在个人总贷款额中的占比还有10%的空间。同样的,在过去10年美国经济的增长中,消费的贡献度在70%左右,与中国类似。

不管从哪个维度看,目前居民杠杆率中,短期消费信贷的影响有限,且占比的绝对值不高。

换言之,别说现在居民的杠杆率本身就不高,增长率本身就不快。即使过高、过快,问题也是出在房贷,管住房贷,就管住了居民杠杆增长过快的主要方面,而个人短期消费信贷只是次要问题。

图13

另外,中国的消费信贷占总贷款余额的占比也不高,总体在28%左右(见图14),从风险角度来看,消费信贷本身就是个次要问题。如果单算短期消费信贷,占比更是只有4.76%,4.76%的盘子,就算增速再怎么高,对于大盘而言,又能算什么大问题。何况,上文我已经详细论述了,不管从全球来看,还是从中国自身来看,当下中国居民的杠杆率真的不高,增速真的不快。

图14

反而,居民部门的债务增速在持续下降(见图15),已经低于经营贷款的增速,甚至低于M2的增速。

图15

我之所以在这里重提这个话题,是由于防控制度的放开,几个月后居民的生活、消费必然会回到常态,消费会慢慢复苏。

而那个时候,很有可能又会跳出一些人,整理一堆观点和数据重新炒作消费信贷的话题。因为在整个200多万亿的信贷盘子里,大型企业贷款主要是央企和国企,他们不敢评论;小微企业贷款政治正确,他们不好评论;房地产行业出了问题,需要救市,他们不能评论。剩下的也就只剩下这个占整个信贷盘子不到5%的市场能够让他们刷存在感了。(本文为作者观点,不代表本头条号立场)

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/174007.html