巴菲特评价极高的行业龙头,永续增长的巨无霸,实在是太便宜了!

大家应该知道巴菲特最喜欢熊市,当然绝不只是因为巴菲特年纪大,而是因为作为一名价值投资者,巴菲特特别喜欢熊市带来的投资机会。

巴菲特曾说:“股市不振最主要的原因是悲观的情绪,有时是全面性的,有时则仅限于部分产业或公司,我们很期望能够在这种环境下做投资。不是因为我们天生悲观,而是如此可以得到便宜的价格买进更多好的公司,乐观是理性投资人最大的敌人。”

他还说道:“我们通常都是利用某些事件发生,悲观气氛达到顶点时,找到最好的进场机会。恐惧虽然是盲从者的敌人,但确是基本面信徒的好朋友。”

简言之就是,巴菲特不预测股市,而致力于寻找低估的好公司。

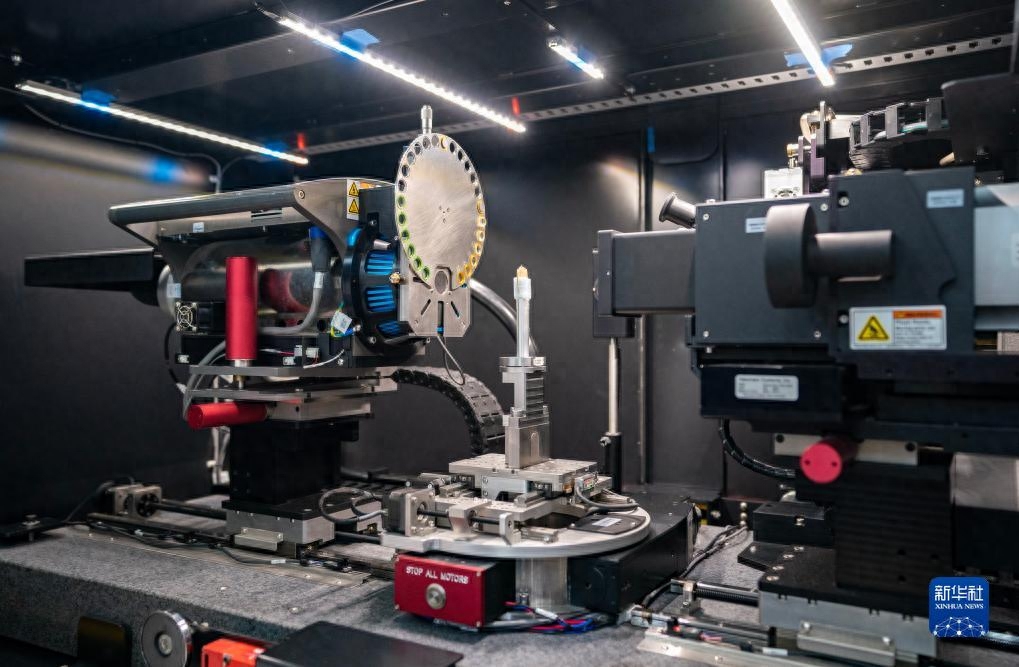

这让我想到了现在的CXO/CRO,医疗研发外包行业,因为一些利空消息,行业企业普遍下跌。导火索是药明生物今年新签订单相比于去年明显减少,引发资金恐慌,另外三星生物“低价抢单”的消息也在蔓延,给人一种行业竞争激烈的感觉。不得不说,这也算是CXO行业比较大的一个负面事件了。

看到上述消息,大家都很悲观,但事实呢?

未来CXO行业依然是强者恒强。

1、尽管挑战重重,药明生物依然维持业绩指引

关于2023年上半年业绩放缓,药明生物解释称主要为2022年上半年基数较高,加上经过三年的高速发展需暂停维护,同时2022年第四季度推动项目签约数目创新高亦部分抵消2023年上半年的需求。

但公司依然强调,即使挑战重重,依然维持全年30%的业绩指引。

对于药明生物来说,企业虽然签单周期延长导致项目数量降低(今年上半年为25个),但订单收入不会减少,原因在于,订单很重要部分为III期临床开发和商业化生产项目,每个III期临床开发和商业化生产项目在项目签署后的第一年收入可能相当于临床前开发项目的5至10倍左右。

截至2023年5月31日,第III期及CMO项目数量分别增加了9个和4个,二者强劲增长有望使企业维持2倍于行业的增长速度。

其中,生物药逐渐成为公司主要服务类型,据统计,2022年全球bio-CDMO市场规模为143亿美元,预计到2026年将达到203亿美元,未来5年的平均增长率为10.1%。

如下图,药明生物做出增长曲线预测,可以看到至少2023年-2025年企业整体增长速度还是比较快的,然后到2026年后增长可能趋缓,但依然有持续增长力。

2、药明生物的PE降到了约32倍,处在了一个合理甚至低估区间

我们不得不承认市盈率波动对企业股价带来的巨大影响,但市盈率的变化是要匹配未来的业绩增速,所以关于企业估值高还是低,我们要结合业绩增速来看。

下图是PEG取值的相关规律,如果一家公司在高速增长阶段(至少超过一个年度报告期),那么PEG就可以取到2,即市盈率为净利润增速的2倍,而如果一家公司不是在明显的高速增长期,只是一个季度的业绩高增长,或者业绩增速没有那么高,那么PEG取2就不太合理了,正常可以取到1.5,最后就是前景比较差的公司,PEG取1较为合理。

那么对于前几年的CXO来说,它们很明显属于处在高速增长期的公司,所以PEG能达到2甚至超过2,但一旦业绩增速不可持续,高PEG便不可维系。

至此,CXO经过了约两年的估值消化,药明生物由上百倍的PE降到了现在的32倍,如果要对应未来3年甚至5年约20%的业绩增速,PEG大约为1.6,逐渐趋于合理;而如果对应2023年约30%的业绩指引,PEG已经明显小于1.5了(32除以30约为1.07)。

除此之外,PEG对于股价的指引,并没有考虑净利润规模的增长。

所以对于当前的药明生物来说,其估值不算高是一方面,其业绩增长依然能促进企业股价的上涨。

除此之外我还想聊一聊A股的CXO行业龙头,药明康德和康龙化成。

在聊它们之前,我还想到了巴菲特投资医药的故事,巴菲特说他们1993年失手了,当年医药公司受到美国医疗改革的威胁,他们错过了机会,在医药公司的价格很便宜的时候,没有出手买入那么好的生意。

巴菲特认可医药公司的研发工作,即使他不知道怎么判断处于研发阶段的药品的价值。因此他选择以医药公司组合的方式进行投资。

1993年,美国政府也曾不断加强对制药公司的管制,各大主要制药公司股价大跌,截至1994年4月底,纽约证券交易所制药行业指数(DRG)只有79点。然而,在随后5年该指数持续上涨,1999年4月底上涨到369点,4年涨幅高达367%。

错过美国医药行业1993年投资机会的巴菲特,在之后便在股价大跌之后估值水平低于市场平均水平之时趁机低价买入,不是一次性全仓买入,而是分期逐步买入。

至此,伯克希尔一直都有对相关医药股的投资,主要为重要大型制药公司。

1、药明康德

药明康德是当前CRO行业的龙头,它和药明生物的主要区别是它的服务项目主要为小分子化学药CDMO,其业务规模较大反映出医药行业中化学药的市场地位。

药明康德和药明生物的经历类似,其2022年的营收、净利润增速均超过了70%,2023年的业绩指引便降到了5%-7%(营收),经调整non-IFRS毛利增长12%-14%比药明生物波动更大,所以其当前市盈率也要小于药明生物,其当前PE降到了约21倍。

那么我们可以预测,2023年的净利润增速一般要高于收入增速,可能和经调整non-IFRS毛利增速差不多,由此算出来企业PEG为1.5-1.75,趋于合理水平。(由历史数据,净利润增速还要高于此毛利增速,所以PEG计算存在一定误差。)

以及从长期来看,不管是结合化学药以及生物药行业规模,还是结合研发外包行业增长,药明康德业绩萎缩的可能性暂时看不到。

根据Frost & Sullivan报告预测,由中国医药研发服务公司提供的全球外包服务的市场(不包括大分子CDMO)规模将由2022年的人民币1,312亿元增长到2026年的人民币3,368亿元,年平均增幅约26.6%。其规模增速并不算低。

2、康龙化成

最后我们再来说一说康龙化成,康龙化成属于临床前服务做的比较好(实验室服务),当前企业正在向小分子CDMO业务拓展。

不得不说,如果对标药明康德的话,康龙化成是有潜力的,其做的医药研发前端服务同样受益于医药行业未来的发展以及国内医疗研发外包趋势的增长,且其CDMO业务还没有完全放量。

康龙化成当前业绩增长不错,并没有显示出明显的业绩增长颓力,即使它依然没有躲过估值的下杀。

截至目前,其静态市盈率约为35倍,其2023年一季度订单增速和收入增速匹配,在股权激励中设定的2023年营收增长目标是20%,并且在业绩指引中提到维持以2022年为基数,2023-2025年收入翻倍增长的预期。

如果以净利润增速为20%计算,企业当前PEG为1.75,如果以三年复合增速为26%计算,PEG为1.35,也处于合理甚至低估区间了。

最后的最后,以上观点仅代表作者个人观点,不作为具体投资建议,股市有风险,投资需谨慎。欢迎有相反观点的朋友前来讨论。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/262017.html