国元证券:给予青岛啤酒买入评级

国元证券股份有限公司邓晖,朱宇昊,袁帆近期对青岛啤酒进行研究并发布了研究报告《青岛啤酒2023年中报点评:Q2业绩增14%,高端化持续推进》,本报告对青岛啤酒给出买入评级,当前股价为92.52元。

青岛啤酒(600600)

事件

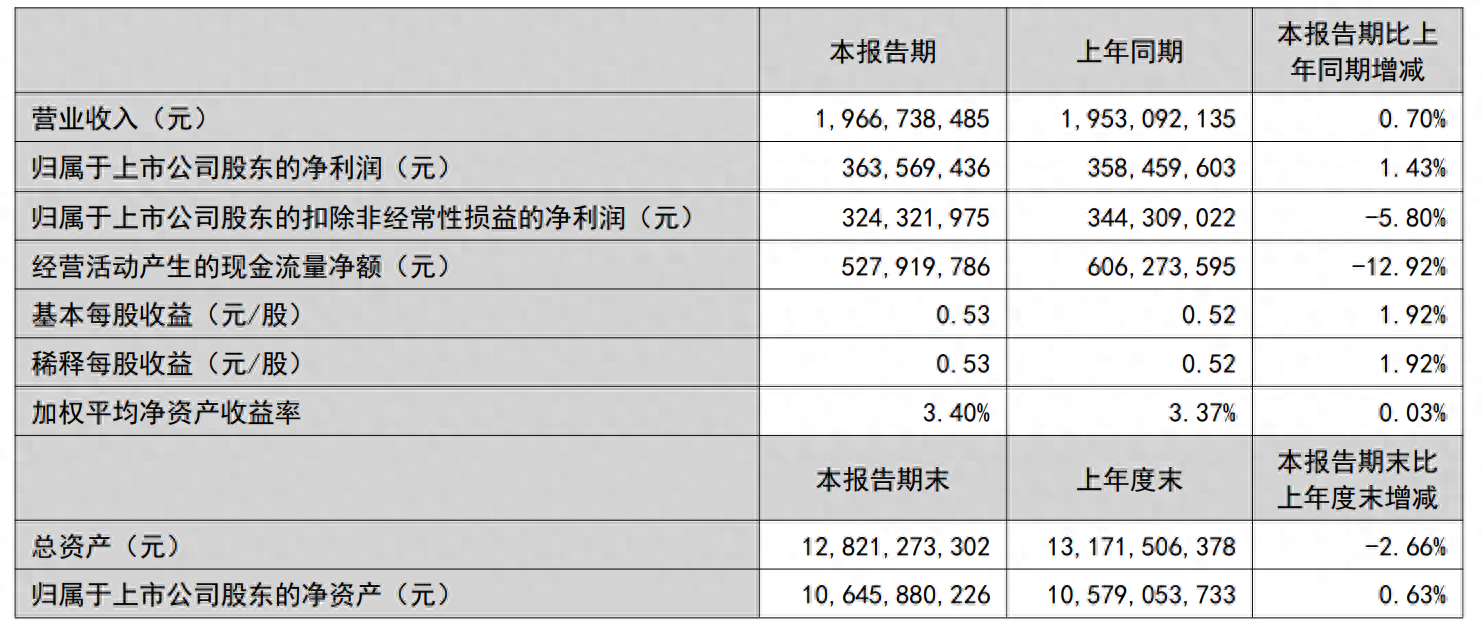

公司公告2023年中报。23H1,公司实现总营收215.92亿元(+12.03%),归母净利34.26亿元(+20.11%),扣非归母净利32.28亿元(+24.61%)。23Q2,公司实现总营收108.86亿元(+8.16%),归母净利19.74亿元(+14.40%),扣非归母净利18.78亿元(+19.76%)。

高端化持续推进,产品结构持续升级

1)销量持续增长,产品结构持续优化。23H1,公司产品销量为502.3万千升(+6.5%),其中青岛啤酒主品牌实现销量281.2千升(+8.2%),青岛品牌中的中高端以上产品实现销量197.5万千升(+15%)。23Q2,公司销量266.0万千升(+2.7%),其中青岛啤酒主品牌141.1万千升(+8.9%)。

2)高端化进程下,公司产品单价持续提升。23H1,公司啤酒平均销售单价为4253.5元/千升,同比+5.3%;平均单位成本为2589.7元/千升,同比+3.5%。

3)山东基地市场优势稳固,华东、华北增速亮眼。23H1,公司山东/华北/华东/华南/东南/海外地区分别实现收入134.1/40.5/16.4/16.3/5.0/3.5亿元,同比分别+13.5%/+10.8%/+13.9%/+7.8%/+6.4%/-3.0%。

产品结构升级带动盈利能力提升,期间费用率稳定

1)公司盈利能力持续提升。23H1,公司销售净利率为16.12%(+1.03pct),销售毛利率为39.21%(+1.11pct);23Q2,公司销售净利率为18.45%(+1.00pct),销售毛利率为40.08%(+1.76pct)。公司净利率提升,主要来自产品结构升级等带动的毛利率提升。

2)期间费用率保持稳定。23H1,公司销售/管理/研发/财务费用率分别为11.06%/3.03%/0.10%/-1.03%,同比分别+0.03/-0.63/+0.01/-0.07pct。23Q2,公司销售/管理/研发/财务费用率分别为8.32%/3.08%/0.11%/-1.11%,同比分别+0.18/-0.41/-0.01/+0.12pct。

双品牌势能强大,高端化持续推进

1)“青岛+崂山”双品牌势能强大。公司坚定“青岛+崂山”双品牌战略,青岛主品牌卡位中高端、高端化空间大,崂山品牌占据中低端,形成立体化产品矩阵。

2)聚焦大单品,持续推进高端化。公司打造青岛经典大单品、重塑青岛纯生啤酒年轻化、时尚化形象,聚焦推进白啤等新主流产品传播推广,巩固提升青岛啤酒中高端产品的竞争优势。公司创新推出1升精品原浆、1升水晶纯生高端生鲜产品,满足消费者对生鲜啤酒尤其是高端生鲜啤酒产品日益增长的需求。

投资建议

公司是中国啤酒龙头,发源于啤酒文化浓厚的山东,拥有百年品牌势能,同时在啤酒高端化主旋律下,公司高端化空间大于同行。我们预计公司23/24/25年归母净利分别为44.13/52.20/59.85亿元,增速18.93%/18.27%/14.66%,对应8月30日PE29/25/21倍(市值1,282亿元),维持“买入”评级。

风险提示

食品安全风险、原材料价格波动风险、政策调整风险。

证券之星数据中心根据近三年发布的研报数据计算,东吴证券汤军研究员团队对该股研究较为深入,近三年预测准确度均值高达93.72%,其预测2023年度归属净利润为盈利44.83亿,根据现价换算的预测PE为27.72。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级31家,增持评级4家;过去90天内机构目标均价为118.87。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/165334.html