开盘涨停!洋河熬过低谷,开始反攻

记者/ 李惠琳 编辑/ 谭璐

财报一出,洋河涨停。

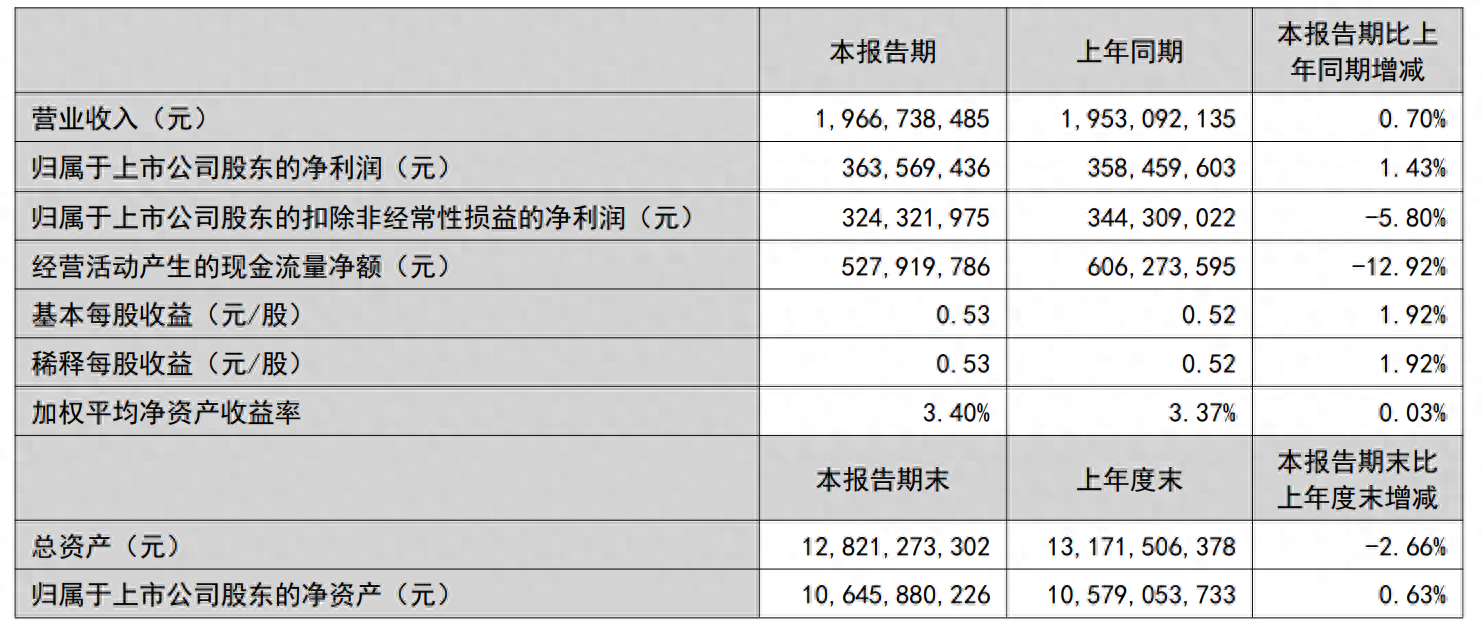

4月28日晚,洋河股份发布的财报显示,2021年全年收入为253.5亿元,同比增长20.14%;净利润为75亿元,同比增长0.34%。扣非净利润73.73亿元,同比增长30.44%。

这是张联东掌舵洋河后的第一份成绩单,履新以来,“二次创业”成了洋河的主基调。

纵向对比,张联东治理下,洋河走出低谷,收入规模创历史新高,增速接近2018年高峰时期的21.3%。

横向对比同业,这份成绩只能算差强人意。

先看收入,洋河在业内排名第三,仅次于茅台、五粮液,增速却低于山西汾酒、泸州老窖,后两者对“老三“之位虎视眈眈。再看净利润,洋河已经连续三年停滞。

倒是2022年第一季度的数据,给市场带来惊喜。该季度洋河净利润为49.85亿元,同比提升29.07%,规模、增速均创新高。

4月29日,开盘后洋河股份迅速触及涨停,股价回升至159元/股,市值大涨200亿,达2397亿元。

速度回归,洋河还不能松劲。铁打的茅五,流水的老三,白酒赛道向下容易向上难,张联东的挑战,不仅是守住洋河的探花之位,更要坐得安稳。

重回增长

洋河重回增长通道,是两年改革阵痛的结果。

自2019年中报业绩爆雷后,洋河就陷入了业绩低谷,营收、扣非净利润连续两年负增长。原因在于过去厂商主导的渠道模式,削弱了经销商的利润和积极性,库存积压严重。

自此开始,曾稳居白酒市值前三的洋河,逐渐掉队,被泸州老窖(3100亿元)和山西汾酒(3318亿元)超过,屈居第五位。

为挽回颓势,洋河开启了一系列改革:渠道调整,让利经销商;控货挺价,去库存;优化产品结构,提高单价等。

最关键的是渠道改革,洋河重整为“一商为主、多商配称”,即一个地区由一个大经销商主导,辅以多个优质渠道商,精简经销商数量,增厚渠道利润。

截至2021年底,洋河股份的经销商数量为8142家,净减少909家。数量少了,供应商有利可图,货却卖得多了,洋河的盈利能力提升了。

2021年,洋河股份的毛利率为75.32%,创历史新高,比上年增加3.97个百分点。这归功于产品结构提升、新品价格上涨。

2019年开始,洋河股份成立高端品牌事业部,聚焦“梦之蓝”,陆续推出升级版的梦M6+、水晶梦,新老替代的同时借机提价。

根据浙商证券的数据,梦M6+省内批价约600-610+元,比升级前提升了近30%。2021年初,梦M6+又统一提价30元。在京东旗舰店,梦M6+(52度)单瓶售价829元,卡位800元至1000元的高端价格档。

“梦之蓝高端品牌矩阵取得成效,是洋河业绩提升的重要保证。”白酒营销专家肖竹青告诉《21CBR》记者。

张联东上任后,马不停蹄调整内部机制,诸如全员普调工资、营销一线人员高增长高激励考核机制等。

“合同负债”是白酒行业内的核心指标,指经销商交给厂商的预存货款。一般来说,合同负债多,说明渠道信心足,终端动销较好。

截至 2021年末,洋河的合同负债达到158亿元,同比增长23.31%,是2019的两倍多。

账上的现金流也增厚不少。2021年经营活动产生的现金流量净额为153亿元,同比增长285%,比2018年巅峰时期的90.57亿元还多。

高增长背后,2021年的销售费用大增36%,花了35.4亿元,比上年增加近10亿元,销售费用率为近五年内最高。

危机未解

如果说2021年是洋河的复苏年,那么2022年就是打擂年。

今年第一季度,白酒企业多迎开门红,山西汾酒最猛,收入达105亿元,低于洋河的130亿元,增速却是洋河的近两倍。

追赶者来势汹汹。张联东在年初就提出,洋河要创造“二次腾飞”的“第二曲线”。

洋河股份旗下主要品牌有洋河、双沟和贵酒,其中洋河的蓝色经典系列是主力产品,贡献了总收入的70%以上。

按照价格区分,蓝色经典又分为海、天、梦三大系列,前两类属于中端和次高端产品,价位在100至400元区间,梦系列主打次高端和高端市场,价格在400元至2500元之间。

“第二曲线”的重担,一头压在洋河的高端线,诸如梦之蓝M6+、梦之蓝M9、梦之蓝·手工班。另一头压在双沟和贵酒两个品牌。

洋河尤其看重梦M6+,这是原梦M6基础上的升级产品,于2019年11月上市。被视为开拓全国市场的核心武器。

浙商证券研报显示,2021年第三季度,梦系列在总收入中占比超过40%,约为26亿元,其中梦M6+占比过半,约13亿元,季度销售增长超50%。据此估算,梦M6+年收入大概为50亿元。

受梦系列产品带动,2021年洋河的中高档酒收入达到215亿元,同比增长21.95%。

多条腿好走路,洋河股份也对双沟、贵酒寄予厚望。张联东放言,要将双勾打造为第二增长极,实现三年百亿元的销售目标。

浙商证券预计,2022年双钩增速或将达到60%以上,贵酒增速或超100%。

张联东的设想是,抢高、强腰、稳地盘,走多品牌、多品类路线。

“洋河未来要想再进一步,还是要重新梳理大单品战略,比如梦M6+。”白酒行业专家欧阳千里认为。

长远来看,高端市场是白酒的必争之地,但超九成的份额被飞天茅台、五粮液普五和国窖 1573三大品牌占据。洋河股份千元以上的高端产品仅有梦之蓝M9、梦之蓝·手工班、双钩的头牌苏酒,目前都没真正起量。

张联东坦言,洋河股份的业绩中包揽大头的依然是中端产品,真正的高端线没有市场话语权。

在白酒销量整体下滑,消费趋势向高端转移,千元价格带是角力焦点。若未来洋河无法突围高端市场,增长容易遭遇天花板。

保守理财

在各大酒企发力全国化的当下,要坐稳第三把交椅,省外扩张是洋河绕不开的关卡。

洋河的主战场是华东,近年洋河在省外市场的收入占比一直徘徊在52%左右,难有突破。

大本营江苏省内,竞争也处于胶着状态,洋河受到五粮液、泸州老窖、郎酒等外地品牌,以及本地品牌今世缘的双重夹击。

在肖竹青看来,洋河受到的威胁不只是一线酒企,还有业外资本,“华润集团收购了山东景芝、金种子酒,复星收购了金徽酒、舍得酒等,还可能在酱香酒领域布局,这些资本大鳄进军酒业,会对洋河未来的扩张造成新的压力。”

他解释,业外资本在产业链上下游生态圈可以消化自有酒厂的产品,对洋河会造成一定冲击。

主业承压,洋河的投资理财副业也改走保守路线。

洋河热衷于投资,银行理财、信托理财、股票投资都有涉猎。过去两年,投资风格较为激进,将上百亿资金投在信托理财。

2021年房地产流动性危机爆发,洋河也席卷其中,认购的某大型房企信托产品,本金及部分投资收益到期无法兑付。

投资收益盈亏,干扰净利润波动。

洋河在2021年的投资净利润仅微增,主要原因就在于非经常性损益金额减少,期内为1.34亿元,而在2020年为18.3亿元。这一指标的核心影响因子,在于持有金融资产的投资收益和公允价值变动损益。

洋河的资产负债表上,一直存在金额巨大的交易性金融资产,截至2021年底,金额高达109亿元。

2021年投资收益为9亿元,公允价值变动收益亏损了7.21亿元。其中包括,由于踩雷房企信托产品,计提了2.5亿元的减值损失,持有的中银证券股权浮亏6.86亿元。

总体来看,2021年全年洋河的总投资收益仍有1.5亿元的正向盈利,但比2020年同期23.5亿元大幅减少,使其在营收大幅增长的情况下,净利润几乎停滞。

吃一堑长一智,洋河的理财风格开始趋向稳妥渠道。截至2021年底,其信托理财资金大幅缩减至20.8亿元,比上年末减少100亿元,反观银行理财增至103亿元,增加了64亿元。

2022年第一季度,洋河的净利润达到49亿元,其中投资收益仅1亿元,占比约2%。

洋河股份开始重获基金经理们的亲睐。2022第一季度,公募基金对洋河进行增持,持股占总股本较上期增长6.75%。

其中侯昊管理的招商中证白酒指数持有洋河股份5880万股,比2021年四季度末增仓了800万股;张坤管理的易方达蓝筹精选到2022年第一季度持仓总数达3630万股。

资本逐利,洋河接下来的业绩得跟上。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/88627.html