经济弱复苏,白酒有配置价值么?

近日参加了一个金融圈同乡聚会,有头部公募的基金经理推荐白酒板块,逻辑是中国经济弱复苏,商务消费将会增长。如果是强复苏,就可以看好周期性板块。对此,笔者持保留意见:2022年白酒行业的业绩并不会有较大提升,白酒行业的机会仅仅来自风险偏好回升带来的估值提升与个股阿尔法的机会。从困境反转的角度来看,顺鑫农业、水井坊存在机会。山西汾酒业绩维持较高增速,洋河股份存在估值修复的空间。

高端白酒主要用于商务消费,是中国企业营销费用的重要组成部分,因而一般会将白酒销售收入波动与固定资产投资增速波动联系起来。2022年规模以上白酒销售收入增长9.6%,在2021年的高增速基础上回落,但仍处于合理水平。中国酒业协会发布的《中国酒业“十四五”发展指导意见》曾预计2025年,白酒行业销售收入将达到9500亿元,增长62.8%,年均递增10.2%;实现利润2700亿元,增长70.3%,年均递增11.2%。虽然2022年白酒消费场景受到疫情制约,却并未冲击到白酒生产厂商的销售,渠道库存则不断积累,消化库存是白酒行业2023年的首要任务。2023年白酒生产厂商业绩将稳定增长,而不会有较大提升,白酒销售企业业绩弹性更大。

从困境反转的角度来看,2022年Q3营收与净利润增速最低的顺鑫农业存在机会。顺鑫农业3月25日发布的2022年年报显示,报告期内,实现营收116.78亿元,同比下降21.46%;净利润-6.73亿元。从最新股东榜来看,此前曾大举买入顺鑫农业的知名投资人冯柳依然坚守。此外,2022年四季度,顺鑫农业还获高盛国际、荷宝基金、全国社保基金六零二组合等机构新进成为前十大股东。

水井坊品牌力较弱,高毛利率的背后是相对较低的销售净利率。从2021年第四季度开始,水井坊增长显现出疲态,2022年疫情影响使得社会渠道库存高企,水井坊营收46.72亿元,同比前年仅增长0.9%。净利润12.15亿元,同比仅增长1.4%。2023年水井坊有望成为另一家受益于经济复苏的白酒企业。

贵州茅台作为商务宴请的第一品牌,受经济冲击较小;五粮液的营销做得较差,对经济的弹性最大。2023年3月30日晚,贵州茅台披露2022年年报:公司实现营收1240.99亿元,同比增长16.87%,略高于2022年营收增速目标15%;实现净利润627.16亿元,同比增长19.55%。分配利润325.49亿元,现金分红率达到51.89%。

在《2021年白酒板块复盘及2022年展望》中,笔者曾预期2022年贵州茅台净利润有望增长20%左右,山西汾酒有望维持30-40%的中高速增长。洋河股份有望增长20%-30%。贵州茅台的业绩表现符合预期。营收增速提升主要来自提价与产品结构变化,2022年销售白酒6.82万吨,增长2.62%,明显低于营收增速。盈利增速部分来自毛利率更高的自营渠道替代代理渠道,部分来自产品毛利率提升。2022年贵州茅台直销收入持续上升,占主营业务收入39.9%,达到493.8亿元,涨幅超过105%,数字化营销平台“i茅台”2022年实现酒类不含税收入118.83亿元,毛利率接近95.3%。2023年茅台的经营目标依然是营收增长15%,则净利润增速有望维持在20%左右。由于茅台属于消费品行业,通过品牌效应具有定价权,不像制造业那样需要不断投入研发降低成本来获取竞争力,在低增速的稳态水平可以给予30倍市盈率的估值。当下20%的利润增速,则可以给予30*1.2=36倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到40-50倍。

2020年以来,五粮液一方面受到酱香酒市场份额扩大的影响,一方面受到泸州老窖等浓香名酒的冲击,营收增速明显偏低。预计2023年仍将维持15%左右的利润增速,可以给予33倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到36-40倍。

山西汾酒作为清香白酒龙头,且品牌历史积淀深厚,面对的市场竞争压力小于泸州老窖和洋河股份,还有华润渠道赋能,在争三上具有一定优势。1月19日,山西汾酒发布2022年年度业绩预告:预计2022年实现营业收入260亿元左右,同比增加30%左右;归母净利润79亿元左右,同比增加49%左右;扣非净利润79亿元左右,同比增加49%左右,业绩超出笔者预期。预计2023年仍将维持40%左右的利润增速,可以给予42倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到46-56倍。

泸州老窖和舍得酒业是唯一两个笔者曾经去公司调研过的个股。泸州老窖是校友企业,2021年组织了现场参观酒厂,2022年疫情期间曾积极给客户提供抗疫用品和价值数百元的礼品酒。2018-2022年Q3泸州老窖净利润均维持30%的增速,预计2023年仍将维持30%的增速。可以给予40倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到44-55倍。

舍得酒业在复星集团赋能下,2021年以来维持较高的增速。虽然复星集团在2022年遭到一定困难,但集团实力仍在。叠加2023年政府大力支持民营经济发展,舍得酒业仍有可为。可以给予42倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到46-56倍。

酒鬼酒在中粮集团赋能下,2018年以来维持较高的增速。但市场传闻称酒鬼酒2023年春节回款进度30%,发货进度10%+,库存平均2月+,23Q1业绩保持在-5~-10%左右。需要等待业绩砸坑后入场较佳。可以给予42倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到46-56倍。

老白干增速相对较低,利润增长来自制定的成本控制计划与产品结构优化,销售净利率远低于毛利率相当的迎驾贡酒。2023年降本增效仍有空间,净利润增速有望达到30%以上。可以给予45倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到50-60倍。

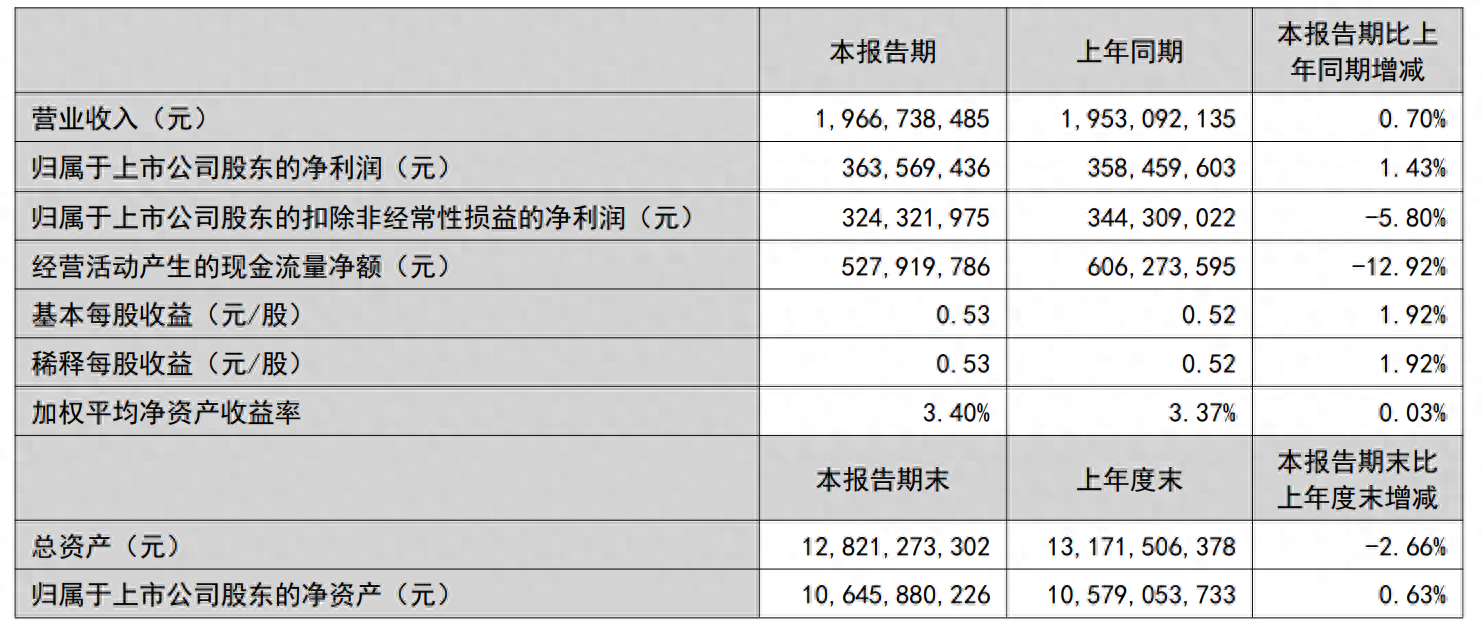

洋河股份自2019年开始渠道改革,2021年业绩开始恢复性增长,但公允价值变动收益亏损拖累了净利润增长,92.55亿交易性金融资产使得洋河股份成为了业绩最不稳定的白酒公司。预计2022年业绩增长20%-30%,符合预期,2023年维持25%左右的利润增速。考虑到信托投资理财风险,可以给予33倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到36-40倍。洋河股份存在估值修复的空间。

今世缘近些年来营收与利润稳健增长,预计2023年维持25%左右的利润增速。可以给予36倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到40-50倍。

口子窖2022年前三季度营收与净利润均被迎驾贡酒超过,安徽省第二的位置岌岌可危,2023年发布的限制性股票激励计划仍需观察具体实施方案与效果。迎驾贡酒可以给予36倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到40-50倍。古井贡酒可以给予42倍的估值水平。若市场风险偏好提升,可以跟随市场整体估值水平提升到46-56倍。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/230535.html